Việc cho thuê nhà khá phổ biến, nhất là ở các thành phố lớn. Vậy cách tính thuế cho thuê nhà năm 2022 chi tiết như thế nào, bao gồm những khoản thuế nào. Cùng Kế Toán Việt Hưng tìm hiểu bài viết dưới đây nhé!

Việc tính thuế cho thuê nhà năm 2022 căn cứ những văn bản nào?

Từ ngày 1/1/2022 quy định về thuế thu nhập cá nhân và thuế giá trị gia tăng đối với cá nhân cho thuê nhà có gì mới, cách tính thuế cho thuê nhà năm 2022 ra sao? Thông tư 100/2021/TT-BTC ngày 15/11/2021 sửa đổi Điểm c Khoản 1 Điều 9 Thông tư 40/2021/TT-BTC ngày 01/06/2021 như sau:

“c) Cá nhân chỉ có hoạt động cho thuê tài sản và thời gian cho thuê không trọn năm, nếu phát sinh doanh thu cho thuê từ 100 triệu đồng/năm trở xuống thì thuộc diện không phải nộp thuế GTGT, không phải nộp thuế TNCN.

Trường hợp bên thuê trả tiền thuê tài sản trước cho nhiều năm thì mức doanh thu để xác định cá nhân phải nộp thuế hay không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch.“

Trong khi đó, Thông tư 40/2021 hướng dẫn như sau:

“c) Cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch (bao gồm cả trường hợp có nhiều hợp đồng cho thuê) thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân cho thuê tài sản không phải nộp thuế GTGT, không phải nộp thuế TNCN là doanh thu tính thuế TNCN của một năm dương lịch (12 tháng);

doanh thu tính thuế thực tế để xác định số thuế phải nộp trong năm là doanh thu tương ứng với số tháng thực tế phát sinh cho thuê tài sản.”

Như vậy, so với quy định tại Thông tư cũ, Thông tư 100/2021 đã nêu cụ thể đối tượng có doanh thu từ 100 triệu đồng/năm trở xuống không thuộc đối tượng nộp thuế GTGT, TNCN là cá nhân chỉ cho thuê và có thời gian cho thuê không trọn năm.

Đồng thời, cách tính thuế cho thuê nhà năm 2022 này không còn dựa vào doanh thu dự kiến của năm dương lịch mà quy định cụ thể đối tượng cho thuê nhà không phải nộp thuế GTGT, TNCN nêu trên.

Cách tính thuế cho thuê nhà năm 2022 cho cá nhân

1. Cách tính lệ phí môn bài cho thuê nhà

Theo Điều 3 Nghị định số 139/2016/NĐ-CP và điều 3 Thông tư 302/2016/TT-BTC các cá nhân, nhóm cá nhân hoặc hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống sẽ được miễn lệ phí môn bài.

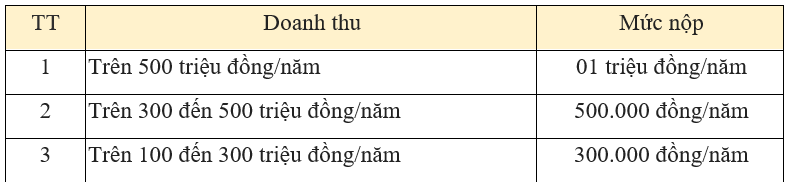

Mức lệ phí môn bài phải nộp dựa trên số vốn đăng ký ghi trên giấy phép kinh doanh và thu nhập bình quân hàng năm của chủ cho thuê. Cụ thể, mức nộp phí môn bài đối với chủ nhà được quy định tại Điều 4 Khoản 2 Nghị định số 139/2016 / NĐ-CP như sau:

Lưu ý rằng cá nhân và hộ gia đình phải nộp thuế môn bài cả năm nếu thu nhập từ tiền cho thuê nhà phát sinh trong 6 tháng đầu năm. Đặc biệt, đối với các hợp đồng cho thuê nhà ở phát sinh trong 6 tháng cuối năm (bắt đầu từ 1.7), số thuế môn bài phải nộp bằng 1/2 số thuế môn bài cả năm.

Ví dụ: nếu cho thuê nhà từ tháng 8 và thu nhập bình quân ước tính là 200 triệu đồng/năm, thì mức thuế môn bài cần phải nộp là: 300.000 x ½ =150.000 đồng. Vậy mức lệ phí môn bài áp dụng cách tính thuế cho thuê nhà năm 2022 là 150.000 đồng.

2. Cách tính thuế giá trị gia tăng và thuế thu nhập cá nhân

Thuế GTGT và TNCN được tính dựa theo Thông tư 92/2015/TT-BTC. Cụ thể:

Trường hợp bên thuê trả tiền thuê tài sản trước cho nhiều năm thì mức doanh thu để xác định cá nhân phải nộp thuế hay không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch.

Ví dụ cách tính thuế cho thuê nhà năm 2022: A bắt đầu ký hợp đồng cho thuê nhà trong 2 năm (tính theo 12 tháng liên tục) với thời gian cho thuê là từ tháng 10 năm 2021 đến hết tháng 9 năm 2023, tiền thuê là 10 triệu đồng/tháng và được trả 1 lần. Như vậy, doanh thu tính thuế và thuế phải nộp đối với doanh thu trả tiền một lần từ hoạt động cho thuê nhà của A xác định như sau:

Năm 2021, A cho thuê nhà 3 tháng (từ tháng 10 đến hết tháng 12) với doanh thu cho thuê là 3 tháng x 10 triệu đồng = 30 triệu đồng (dưới 100 triệu đồng). Như vậy, năm 2021 A không phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với hoạt động cho thuê nhà.

Năm 2022, A cho thuê nhà 12 tháng (từ tháng 01 đến hết tháng 12), với doanh thu cho thuê là 12 tháng x 10 triệu đồng = 120 triệu đồng (lớn hơn 100 triệu đồng). Như vậy, năm 2022 A phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với hoạt động cho thuê nhà.

Thuế TNCN = 120 triệu x 5% = 6 triệu đồng

Thuế GTGT = 120 triệu x 5% = 6 triệu đồng

Năm 2023, A cho thuê nhà 9 tháng (từ tháng 01 đến hết tháng 9), với doanh thu từ hoạt động cho thuê là 9 tháng x 10 triệu đồng = 90 triệu đồng (dưới 100 triệu đồng). Như vậy, năm 2023 A không phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với hoạt động cho thuê nhà và không cần áp dụng cách tính thuế cho thuê nhà năm 2022.

Một số câu hỏi thường gặp khi tính thuế cho thuê nhà

1. Hồ sơ khai thuế cho thuê nhà gồm những gì?

Để tiến hành nộp thuế cho thuê nhà, cần chuẩn bị hồ sơ bao gồm các loại giấy tờ như sau:

+ Bản photo công chứng Chứng minh thư chủ nhà

+ Bản chụp Hợp đồng thuê tài sản và phụ lục hợp đồng

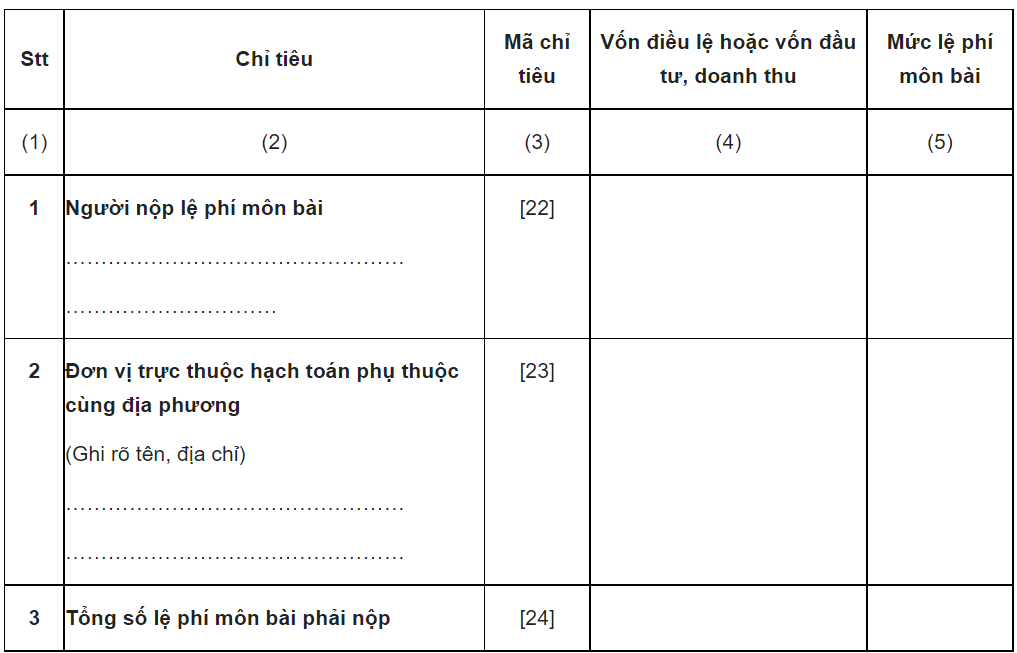

+ Tờ khai lệ phí môn bài theo Nghị định 139/2016/NĐ-CP

+ Tờ khai thuế cho thuê tài sản Mẫu 01/TTS

+ Phụ lục theo mẫu 01-1/BK-TTS (với trường hợp khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng

Người nộp đến Chi cục Thuế nơi có tài sản cho thuê để khai nộp. Thời hạn nộp hồ sơ khai thuế được tính như sau:

– Với cá nhân khai thuế theo kỳ hạn thanh toán: Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 30 của quý tiếp theo quý bắt đầu thời hạn cho thuê nhà.

– Với cá nhân khai thuế 1 lần theo năm: Thời hạn nộp hồ sơ muộn nhất là ngày thứ 90 kể từ khi kết thúc năm dương lịch.

2. Căn cứ vào đâu để xác định doanh nghiệp có phải kê khai và nộp thuế thay cho cá nhân cho thuê nhà?

Nếu trên hợp đồng thuê có ghi “bên đi thuê là người chịu trách nhiệm khai và nộp thuế thay bên cho thuê” thì doanh nghiệp có trách nhiệm kê khai thuế thay và nộp thuế thay cho cá nhân cho thuê nhà.

Hi vọng nội dung bài viết trên đây đã giúp bạn hiểu và biết cách tính thuế cho thuê nhà năm 2022. Bạn còn gặp khó khăn khi tính thuế hoặc các vấn đề liên quan đến nghiệp vụ, để lại bình luận để nhận hỗ trợ chuyên sâu! Và đừng quên truy cập fanpage để cùng học hỏi mỗi ngày cùng cộng đồng nhà kế nhé!

Bài viết rất dễ hiểu, đúng lúc mình đang cần.

Cảm ơn bạn! Mời bạn like fanpage https://www.facebook.com/Congtyketoanviethung/ để theo dõi thêm các thông tin nghiệp vụ nhanh – chính xác nhé!