Công nhân không muốn đóng BHXH | Trong thực tế, các nhân viên của công ty thường đóng BHXH và do đó công nhân phải bỏ ra 10,5% lương của mình để tham gia BHXH và doanh nghiệp sẽ đóng 21,5% trên toàn bộ số lương nhân viên. Nhưng một số trường hợp nhân công lại không muốn đóng 10,5% BHXH đó thì doanh nghiệp cần xử lý như thế nào? Bài viết dưới đây Trung Tâm Kế Toán Việt Hưng chia sẻ thêm về các xử lý tình huống công nhân không muốn đóng BHXH.

1. Nhân công cần ký hợp đồng gì để thuộc đối tượng không tham gia BHXH bắt buộc

Bắt đầu từ ngày 01/01/2021, Hợp đồng lao động theo thời vụ bị khai trừ, do đó doanh nghiệp không thể ký hợp đồng lao động thời vụ với nhân viên. Vì thế, chỉ còn tồn tại hai loại hợp đồng: Hợp đồng lao đồng không thời hạn và hợp đồng lao động xác định thời hạn.

CÁCH 1: Doanh nghiệp sẽ chuyển sang ký hợp đồng cung cấp dịch vụ với cá nhân

Vì các lý do trên giải pháp cho việc không phải đóng BHXH mà vẫn không vi phạm pháp luật là doanh nghiệp sẽ chuyển sang ký hợp đồng cung cấp dịch vụ với cá nhân.

– Để xác định một hợp đồng là hợp đồng dịch vụ hay hợp đồng lao động sẽ dựa trên định nghĩa mối quan hệ giữa các bên trong hợp đồng, cơ sở pháp lý và vấn đề thực tiễn chứ không phải dựa trên “tên gọi của hợp đồng”.

HỢP ĐỒNG LAO ĐỘNG: “Hợp đồng lao động là sự thỏa thuận giữa người lao động và người sử dụng lao động về việc làm có trả công, tiền lương, điều kiện lao động, quyền và nghĩa vụ của mỗi bên trong quan hệ lao động.” (Điều 13, Bộ luật Lao động 2019)

- HỢP ĐỒNG DỊCH VỤ: “Hợp đồng dịch vụ là sự thoả thuận giữa các bên, theo đó bên cung ứng dịch vụ thực hiện công việc cho bên thuê dịch vụ, còn bên thuê dịch vụ PHẢI TRẢ TIỀN dịch vụ cho bên cung ứng dịch vụ”. (Điều 518, Bộ luật Dân sự 2005)

– Cá nhân không đăng ký kinh doanh thì thường không có quyền cung ứng dịch vụ.

Hoạt động thương mại là hoạt động nhằm mục đích sinh lợi, bao gồm mua bán hàng hoá, cung ứng dịch vụ, đầu tư, xúc tiến thương mại và các hoạt động nhằm mục đích sinh lợi khác”. Như vậy, việc cung ứng dịch vụ nhằm mục đích sinh lợi là một loại hoạt động thương mại và hoạt động thương mại này phải tuân theo Luật Thương mại 2005 và pháp luật có liên quan (Điều 4.1, Luật Thương mại 2005).

→ Các hoạt động thương mại đều phải được thực hiện bởi thương nhân có đăng ký kinh doanh, chỉ trừ trường hợp “cá nhân hoạt động thương mại một cách độc lập, thường xuyên không phải đăng ký kinh doanh.

– Doanh nghiệp thường không thuê một cá nhân để cung cấp thường xuyên dịch vụ nhỏ lẻ như đánh giày, bán vé số, chữa khóa, sửa chữa xe, trông giữ xe, rửa xe, cắt tóc, vẽ tranh, chụp ảnh…mà thuê cá nhân để thực hiện các hoạt động đòi hỏi chuyên môn và trình độ nhất định. Đối với các hoạt động đòi hỏi chuyên môn và trình độ này thì cá nhân phải có đăng ký kinh doanh theo quy định mới được phép thực hiện dưới hình thức là một hoạt động thương mại chịu sự điều chỉnh của pháp luật thương mại thay cho hình thức quan hệ lao động chịu sự điều chỉnh của pháp luật lao động.

→ Đối với các ngành nghề đòi hỏi chuyên môn, trình độ nếu không muốn liên quan đến BHXH thì Doanh nghiệp sẽ ký hợp đồng dịch vụ với cá nhân kinh doanh thay vÌ hợp đồng lao động.

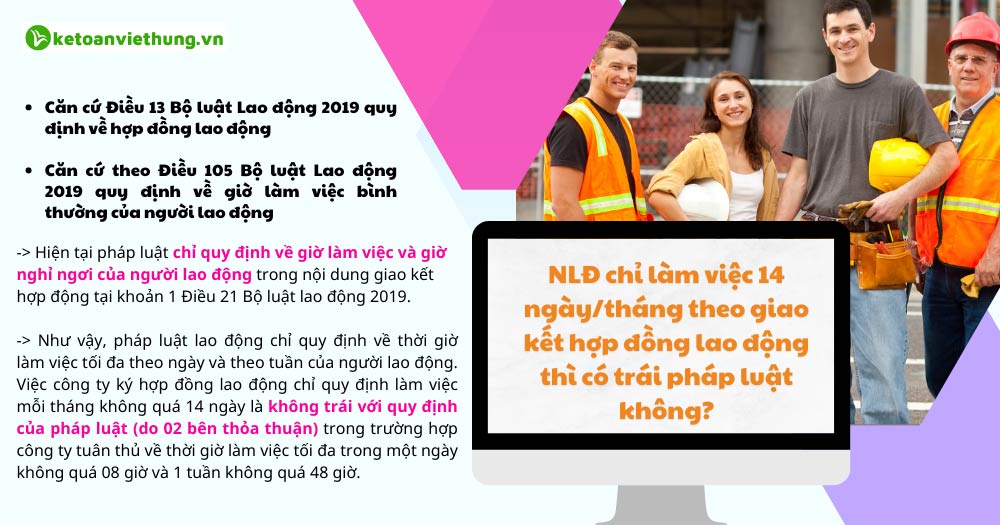

CÁCH 2: Doanh nghiệp sẽ chuyển sang ký hợp đồng làm việc 14 ngày trong một tháng

→ Doanh nghiệp đơn vị lựa chọn ký hợp đồng lao động có ngày công làm việc trong tháng dưới 14 ngày, có mức thu nhập mỗi lần chi trả dưới 2 triệu đồng /tháng hoặc là dưới 11 triệu đồng /tháng thì người lao động làm thêm mẫu cam kết để tạm thời không tính thuế TNCN.

2. Các trường hợp cá nhân không cần đăng ký kinh doanh

Hoạt động kinh doanh độc lập, thường xuyên không cần đăng ký kinh doanh:

– Cá nhân hoạt động thương mại là cá nhân tự mình hàng ngày thực hiện một, một số hoặc toàn bộ các hoạt động được pháp luật cho phép về mua bán hàng hóa, cung ứng dịch vụ và các hoạt động nhằm mục đích sinh lợi khác nhưng không thuộc đối tượng phải đăng ký kinh doanh theo quy định của pháp luật về đăng ký kinh doanh và không gọi là “thương nhân” theo quy định của Luật Thương mại .(Khoản 1, Điều 3, Nghị định 39/2007/NĐ-CP).

– Trường hợp kinh doanh các loại hàng hóa, dịch vụ thuộc Danh mục hàng hóa, dịch vụ kinh doanh có điều kiện, cá nhân hoạt động thương mại phải tuân thủ các quy định của pháp luật có liên quan đến việc kinh doanh các loại hàng hóa, dịch vụ này.(Khoản 2, Điều 5, Nghị định 39/2007/NĐ-CP).

→ Vì thế, cá nhân không kinh doanh cung cấp loại dịch vụ mà không thuộc trong danh sách hàng hóa dịch vụ kinh doanh có điều kiện thì việc cung cấp dịch vụ của bạn là hợp pháp.

Một số ngành nghề được ký hợp đồng dịch vụ với cá nhân:

– Dịch vụ vận chuyển của cá nhân không có hóa đơn tính vào chi phí (Shipper…)

Để đưa chi phí cung ứng dịch vụ vận chuyển (shipper…) của cá nhân không kinh doanh có tổng mức doanh thu dưới 100 triệu đồng /năm không có hóa đơn vào chi phí hợp lý cần:

Hợp đồng cung ứng dịch vụ…

Chứng từ thanh toán (Tiền mặt cũng được, vì không có hóa đơn)

Biên bản bàn giao dịch vụ

Bảng kê mua hàng không có hóa đơn Mẫu 01/TNDN.

- Chứng từ khấu trừ thuế TNCN mức 10% (Tức là trong phần thu nhập đó phải Kê khai thuế TNCN và nộp Tiền thuế TNCN) (Nếu thuê cá nhân vận chuyển có giá trị từ 2 triệu đồng/lần hoặc tháng đến dưới 100 triệu đồng /năm – còn nếu thuê cá nhân vận chuyển có giá trị < 2 triệu đồng/ lần hoặc tháng thì thì không phải trích nộp thuế TNCN).

→ Cục Thuế không chấp nhận hóa đơn lẻ cho cá nhân đối với trường hợp này.

– Dịch vụ bốc dỡ

Dịch vụ bốc vác cũng là 1 ngành nghề không thấy nằm trong danh mục ngành nghề kinh doanh có điều kiện.

→ Kế toán cần phải chọn ra ghi rõ công việc cụ thể trong hợp đồng để so sánh với bảng danh mục ngành nghề nằm trong danh sách kinh doanh có điều kiện để so sánh nhé.

XEM THÊM

Hỏi đáp về quyết toán thuế thu nhập cá nhân chi tiết nhất

3. Thuế TNCN đối với hợp đồng dịch vụ

– Các khoản thu nhập chịu thuế TNCN, bao gồm:

Tiền thù lao nhận được dưới các hình thức như: tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các dự án, đề án; tiền nhuận bút theo quy định của pháp luật về chế độ nhuận bút; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hoá, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo; tiền dịch vụ khác, thù lao khác.

- Tiền nhận được từ tham gia hiệp hội kinh doanh, hội đồng quản trị doanh nghiệp, ban kiểm soát doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác.”

– Khấu trừ thuế TNCN, bao gồm:

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/ lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Căn cứ vào cam kết của người nhận thu nhập, tổ chức trả thu nhập không khấu trừ thuế. Kết thúc năm tính thuế, tổ chức trả thu nhập vẫn phải tổng hợp danh sách và thu nhập của cá nhân chưa đến mức khấu trừ thuế (vào mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) và nộp cho cơ quan thuế.

Cá nhân làm cam kết phải chịu trách nhiệm về bản cam kết của mình, trường hợp phát hiện có sự gian lận sẽ bị xử lý theo quy định của Luật quản lý thuế.

- Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

KẾT LUẬN: Theo các căn cứ phân tích ở trên. Với cá nhân ký Hợp đồng dịch vụ theo Bộ Luật Bộ luật thương mại, Bộ Luật dân sự thì sẽ cần:

– Khấu trừu mức 10% trên thu nhập trước khi trả cho cá nhân nếu có tổng mức thu nhập từ hai triệu (2.000.000) đòng/ lần trở lên.

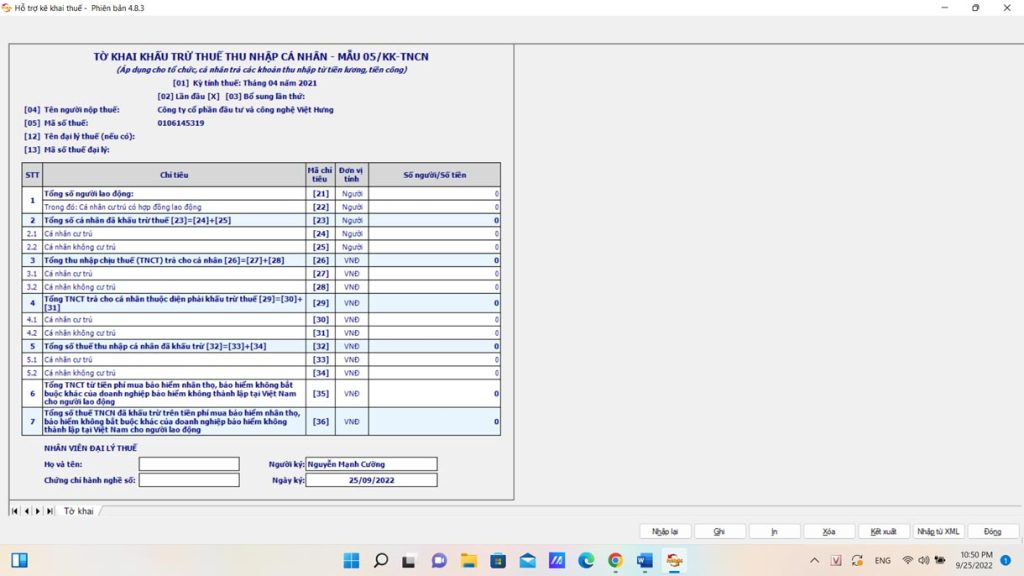

– Tại thời điểm chi trả thu nhập cho cá nhân ký hợp đồng dịch vụ, tổ chức chi trả vẫn tổng hợp danh sách các cá nhân này lên mẫu tờ khai tạm tính thuế TNCN Mẫu 05/QTT-TNCN

– Trên Quyết toán thuế TNCN năm Mẫu 05/QTT-TNCN tổ chức chi trả vẫn tổng hợp danh sách nhân viên lên Mẫu 05/QTT-TNCN Tờ khai quyết toán thuế Năm của tổ chức, cá nhân Thông tư 92/2015/TT-BTC

– Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

→ Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Qua bài viết Kế Toán Việt Hưng hi vọng bạn đọc đã hiểu được rõ hơn về cách xử lý công nhân không muốn đóng BHXH. Hi vọng đã giúp bạn hoàn thành công việc xuất sắc hơn. Truy cập fanpage của chúng tôi để nhận những chia sẻ về nghiệp vụ kế toán nhé!