Thuế TNCN là thuế quen thuộc mà người kế toán luôn gặp phải hàng tháng, hàng quý. Tuy nhiên Thuế TNCN từ việc chuyển nhượng vốn hay từ chứng khoán thì chưa hẳn ai cũng biết. Bài viết hôm nay Kế Toán Việt Hưng sẽ giúp các bạn hiểu rõ hơn về cách kê khai thuế TNCN chuyển nhượng vốn, chứng khoán.

Thu nhập từ chuyển nhượng vốn, chứng khoán là gì?

Theo Khoản 4 điều 2 thông tư 111/2013/TT-BTC có quy định thu nhập từ chuyển nhượng vốn, chứng khoán như sau:

“4. Thu nhập từ chuyển nhượng vốn

Thu nhập từ chuyển nhượng vốn là khoản thu nhập cá nhân nhận được bao gồm:

a) Thu nhập từ chuyển nhượng vốn góp trong công ty trách nhiệm hữu hạn (bao gồm cả công ty trách nhiệm hữu hạn một thành viên), công ty hợp danh, hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế, tổ chức khác.

b) Thu nhập từ chuyển nhượng chứng khoán, bao gồm: thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán; thu nhập từ chuyển nhượng cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

c) Thu nhập từ chuyển nhượng vốn dưới các hình thức khác”

Như vậy, nếu cá nhân thực hiện chuyển nhượng thì cùng với việc chuyển nhượng là việc thực hiện nghĩa vụ thuế TNCN từ chuyển nhượng vốn. Cùng với đó, việc bán cổ phiếu thì cá nhân cũng đồng thời bị công ty chứng khoán trích thuế TNCN.

Cách tính kê khai thuế TNCN chuyển nhượng vốn

Ta có công thức như sau với Biểu thuế suất toàn phần theo quy định của nhà nước là 20%

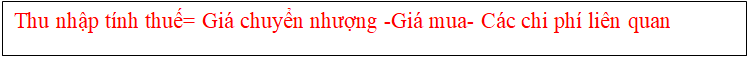

Trong đó, xác định Giá trị thu nhập tính thuế, ta có công thức sau:

Trong đó:

Giá chuyển nhượng: số tiền mà cá nhân nhận được theo hợp đồng chuyển nhượng( giá trên hợp đồng). Trong trường hợp trên hợp đồng không để giá chuyển nhượng cụ thể thì cơ quan thuế ấn định giá chuyển nhượng theo quy định của pháp luật

Giá mua: Trị giá phần vốn góp tại thời điểm chuyển nhượng. Bao gồm:

– Trí giá vốn góp thành lập doanh nghiệp

– Trị giá vốn góp bổ sung

– Trị giá phần vốn do mua lại

– Trị giá phần vốn từ lợi tức làm tăng vốn

Các chi phí liên quan khác: ví dụ như: Chi phí làm thủ tục chuyển nhượng, các khoản phí và lệ phí nộp ngân sách, các khoản chi phí khác có liên quan trực tiếp đến chuyển nhượng vốn.

Trong trường hợp cá nhân thực hiện chuyển nhượng bằng đồng ngoại tệ thì giá chuyển nhượng được xác định bằng đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường do Ngân hàng Nhà nước Việt Nam công bố tại ngày chuyển nhượng.

Kỳ tính thuế kê khai thuế TNCN chuyển nhượng vốn

Theo quy định tại Điều 6 Thông tư 111/2013/TT-BTC như sau:

“Điều 6. Kỳ tính thuế

1. Đối với cá nhân cư trú

…

b) Kỳ tính thuế theo từng lần phát sinh thu nhập: áp dụng đối với thu nhập từ đầu tư vốn, thu nhập từ chuyển nhượng vốn, thu nhập từ chuyển nhượng bất động sản, thu nhập từ trúng thưởng, thu nhập từ bản quyền, thu nhập từ nhượng quyền thương mại, thu nhập từ thừa kế, thu nhập từ quà tặng

…”

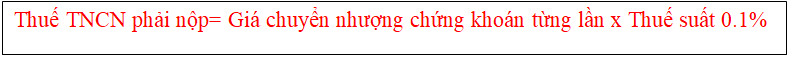

Cách tính thuế TNCN từ chuyển nhượng chứng khoán

Ta có công thức tính thuế TNCN đối với hoạt động chuyển nhượng chứng khoán như sau:

Trong đó:

– Thu nhập tính thuế từ chuyển nhượng chứng khoán là giá chuyển nhượng chứng khoán từng lần.

– Đối với chứng khoán của công ty đại chúng thì giá chuyển nhượng chứng khoán là giá thực hiện giao dịch tại Sở giao dịch chứng khoán( Được xác định bằng kết quả khớp lệnh hoặc giá hình thành từ các giao dịch thoả thuận tại Sở giao dịch chứng khoán)

– Đối với chứng khoán ngoài các doanh nghiệp trường hợp trên thì giá chuyển nhượng chứng khoán là giá ghi trên hợp đồng chuyển nhượng. Ngoài ra nó còn là giá thực tế chuyển hoặc giá theo sổ sách kế toán trong trường hợp trên hợp đồng không thể hiện.

Thời điểm xác định thu nhập tính thuế

Thời điểm xác định thu nhập tính thuế được quy định tại Khoản c điều 11 Thông tư 111/2013/TT-BTC. Cụ thể như sau:

“c) Thời điểm xác định thu nhập tính thuế

Thời điểm xác định thu nhập tính thuế từ hoạt động chuyển nhượng chứng khoán được xác định như sau:

c.1) Đối với chứng khoán của công ty đại chúng giao dịch trên Sở Giao dịch chứng khoán là thời điểm người nộp thuế nhận thu nhập từ chuyển nhượng chứng khoán.

c.2) Đối với chứng khoán của công ty đại chúng không thực hiện giao dịch trên Sở Giao dịch chứng khoán mà chỉ thực hiện chuyển quyền sở hữu qua hệ thống chuyển quyền của Trung tâm lưu ký chứng khoán là thời điểm chuyển quyền sở hữu chứng khoán tại Trung tâm lưu ký chứng khoán.

c.3) Đối với chứng khoán không thuộc trường hợp nêu trên là thời điểm hợp đồng chuyển nhượng chứng khoán có hiệu lực.

c.4) Đối với trường hợp góp vốn bằng chứng khoán mà chưa phải nộp thuế khi góp vốn thì thời điểm xác định thu nhập từ chuyển nhượng chứng khoán do góp vốn là thời điểm cá nhân chuyển nhượng vốn, rút vốn”

Đối với trường hợp nhận cổ tức bằng cổ phiếu

Đối với trường hợp nhận cổ tức bằng cổ phiếu được quy định tại khoản d điều 11 Thông tư 111/2013/TT-BTC

“d) Đối với trường hợp nhận cổ tức bằng cổ phiếu.

Trường hợp nhận cổ tức bằng cổ phiếu, cá nhân chưa phải nộp thuế thu nhập cá nhân khi nhận cổ phiếu. Khi chuyển nhượng số cổ phiếu này, cá nhân phải nộp thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn và thu nhập từ chuyển nhượng chứng khoán, cụ thể như sau:

d.1) Căn cứ để xác định số thuế thu nhập cá nhân phải nộp đối với thu nhập từ đầu tư vốn là giá trị cổ tức ghi trên sổ sách kế toán hoặc số lượng cổ phiếu thực nhận nhân (×) với mệnh giá của cổ phiếu đó và thuế suất thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn.

Trường hợp giá chuyển nhượng cổ phiếu nhận thay cổ tức thấp hơn mệnh giá thì tính thuế thu nhập cá nhân đối với hoạt động đầu tư vốn theo giá thị trường tại thời điểm chuyển nhượng.

Sau khi nhận cổ tức bằng cổ phiếu, nếu cá nhân có chuyển nhượng cổ phiếu cùng loại thì khai và nộp thuế thu nhập cá nhân đối với cổ tức nhận bằng cổ phiếu cho tới khi hết số cổ phiếu nhận thay cổ tức.”

d.2) Căn cứ để xác định số thuế thu nhập cá nhân phải nộp đối với thu nhập từ chuyển nhượng chứng khoán được xác định theo hướng dẫn tại điểm b, khoản 2, Điều này

Hồ sơ khai thuế:

Theo điểm g khoản 4 điều 9 Nghị định 126/2020/NĐ-CP quy định:

“g. Thuế thu nhập cá nhân do cá nhân trực tiếp khai thuế hoặc tổ chức, cá nhân khai thuế thay, nộp thuế thay đối với thu nhập từ chuyển nhượng bất động sản; thu nhập từ chuyển nhượng vốn; thu nhập từ đầu tư vốn; thu nhập từ bản quyền, nhượng quyền thương mại, trúng thưởng từ nước ngoài; thu nhập từ nhận thừa kế, quà tặng.”

Như vậy có 2 cách thực hiện khai thuế

a) Cá nhân tư khai thuế

Hồ sơ khai thuế đối với cá nhân chuyển nhượng vốn, chứng khoán thuộc diện khai trực tiếp bao gồm:

– Tờ khai mẫu số 04/CNV-TNCN theo Thông tư số 92/2015/TT-BTC;

– Bản photo Hợp đồng chuyển nhượng chứng khoán.

– Chứng từ thanh toán

b) Doanh nghiệp kê khai thay:

– Tờ khai mẫu số 06/TNCN theo Thông tư số 92/2015/TT-BTC.

– Bản photo Hợp đồng chuyển nhượng chứng khoán.

– Các tài liệu xác định giá trị vốn góp theo sổ sách kế toán.

– Bản photo các chứng từ chi phí liên quan đến việc xác định thu nhập từ hoạt động chuyển nhượng vốn góp và cá nhân ký cam kết chịu trách nhiệm vào bản chụp đó

Thời hạn nộp hồ sơ:

– Đối với cá nhân thuộc diện trực tiếp khai thuế với cơ quan thuế chậm nhất thì thời hạn nộp hồ sơ là ngày thứ 10 (mười) kể từ ngày hợp đồng chuyển nhượng chứng khoán có hiệu lực theo quy định của pháp luật.

– Đối với doanh nghiệp nộp thuế thay cho cá nhân thì thời điểm nộp hồ sơ khai thuế chậm nhất là trước khi làm thủ tục thay đổi danh sách cổ đông theo quy định của pháp luật.

Hạn nộp thuế là thời hạn nộp hồ sơ khai thuế

Cách kê khai thuế TNCN chuyển nhượng vốn, chứng khoán

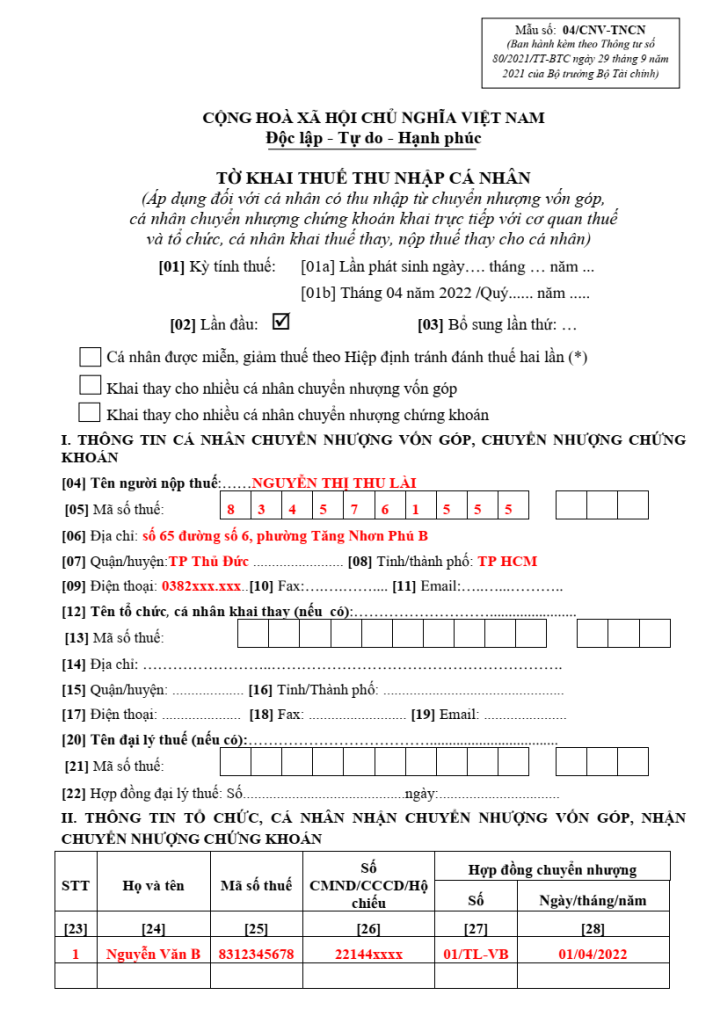

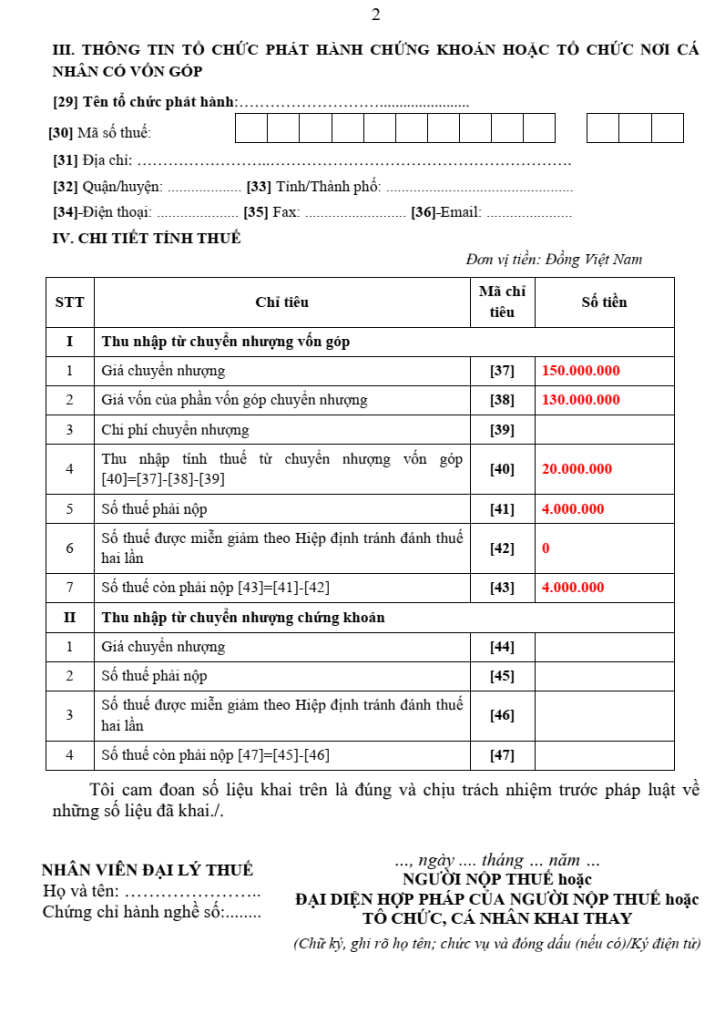

Kế toán Việt Hưng chia sẻ cách kê khai thuế TNCN – Tờ khai mẫu số 04/CNV-TNCN dành cho cá nhân tự khai thuế theo ví dụ như sau:

Ví dụ: Bà Nguyễn Thị Thu Lài chuyển nhượng vốn cho ông Nguyên Văn B theo hợp đống số 01/TL-VB ngày 01/04/2022 với giá chuyển nhượng là 150 triệu đồng. Tuy nhiên trên thực tế giá trị vốn chuyển nhượng là 130t triệu đồng. Ta thực hiện xác định thuế TNCN phải nộp và kê khai như sau:

Số thuế phải nộp sẽ là: (150tr-130tr)*20% = 4.000.000đ

Trên đây Kế toán Việt Hưng đã giới thiệu và hướng dẫn cách kê khai Thuế TNCN chuyển nhượng vốn, chứng khoán mà hiện nay các nhà đầu tư cá nhân đang quan tâm. Từ đó các nhà đầu tư cá nhân có thể thực hiện khai thuế TNCN theo đúng quy định của pháp luật. Hãy truy cập vài fanpage để đọc thêm các bài viết liên quan khác. Cảm ơn các bạn đã đọc và quan tâm.