Kế toán thuế GTGT được khấu trừ được áp dụng để tính thuế GTGT đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn. Kế toán Việt Hưng chia sẻ kế toán thuế GTGT khấu trừ.

1. Đối tượng áp dụng phương pháp kế toán thuế GTGT được khấu trừ

a/ Cơ sở kinh doanh đang hoạt động được áp dụng phương pháp khấu trừ thuế khi đáp ứng đủ 02 điều kiện sau:

- Có doanh thu hàng năm từ 01 tỷ đồng trở lên từ bán hàng hóa, cung ứng dịch vụ

- Thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ

b/ Cơ sở kinh doanh đăng ký tự nguyện áp dụng

- Doanh nghiệp, hợp tác xã đang hoạt động có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ chịu thuế GTGT dưới 01 tỷ đồng đã thực hiện đầy đủ chế độ kế toán, sổ sách, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ

- Doanh nghiệp mới thành lập từ dự án đầu tư của cơ sở kinh doanh đang hoạt động nộp thuế GTGT theo phương pháp khấu trừ.

- Doanh nghiệp, hợp tác xã mới thành lập có thực hiện đầu tư, mua sắm, nhận góp vốn bằng tài sản cố định, máy móc, thiết bị, công cụ, dụng cụ hoặc có hợp đồng thuê địa điểm kinh doanh

- Tổ chức nước ngoài, cá nhân nước ngoài kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ

- Tổ chức kinh tế khác hạch toán được thuế GTGT đầu vào, đầu ra không bao gồm doanh nghiệp, hợp tác xã

c/ Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam kê khai khấu trừ nộp thay

2. Hướng dẫn kế toán thuế GTGT được khấu trừ đầu vào

a. Chứng từ sử dụng

Các cơ sở sản xuất kinh doanh nộp thuế GTGT theo phương pháp khấu trừ khi bán hàng hoá, cung cấp dịch vụ phải sử dụng các loại hoá đơn chứng từ sau.

– Hoá đơn GTGT Mẫu số: 01/GTKT – 3LL

– Tờ khai thuế GTGT Mẫu số: 01/GTGT

– Bảng kế Mẫu số 02A/GTGT, 02B/GTGT, 02C/GTGT

– Bảng kê hoá đơn, chứng từ hàng hoá, dịch vụ mua vào Mẫu số:03/GTGT – Sổ theo dõi thuế giá trị giá tăng

– Báo cáo thuế GTGT (phần II & III B02-DN)

– Bảng quyết toán thuế GTGT Mẫu số: 11/GTGT

b. Nguyên tắc xác định thuế GTGT được khấu trừ

Cơ sở kinh doanh nộp thuế GTGT theo phương pháp khấu trừ thuế được khấu trừ thuế GTGT đầu vào (gọi là thuế đầu vào) như sau.

– Thuế đầu vào của hàng hoá, dịch vụ dùng cho sản xuất, kinh doanh hàng hoá, dịch vụ chịu thuế GTGT thì được khấu trừ toàn bộ.

– Đối với vật tư, hàng hoá, TSCĐ mua vào dùng đồng thời cho sản xuất, kinh doanh hàng hoá, dịch vụ chịu thuế GTGT và không chịu thuế GTGT thì cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và thuế GTGT đầu vào không được khấu trừ.

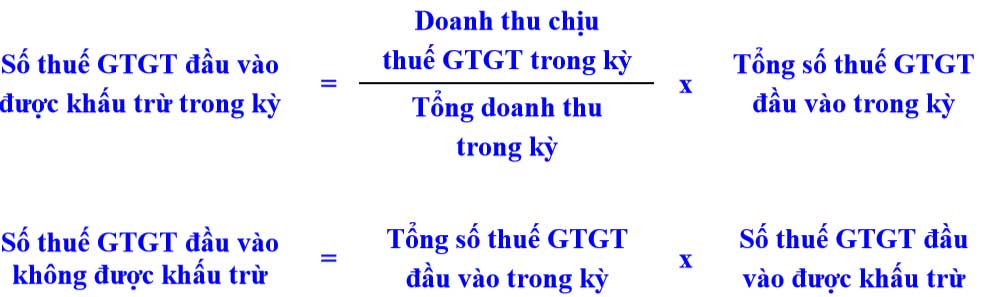

- Trường hợp không thể hạch toán riêng được thì số thuế GTGT đầu vào được hạch toán vào Tài khoản 133. Cuối kỳ kế toán phải xác định số thuế GTGT được khấu trừ theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT so với tổng doanh số bán ra trong kỳ. Số thuế GTGT đầu vào không được khấu trừ được tính vào giá vốn của hàng hoá bán ra trong kỳ.

- Trường hợp số thuế GTGT không được khấu trừ có giá trị lớn liên quan đến hàng đã bán thì phân bổ vào giá vốn hàng bán trong kỳ tương ứng với doanh thu trong kỳ, số còn lại được tính vào giá vốn hàng bán của kỳ kế toán sau.

– Trường hợp cơ sở kinh doanh mua hàng hoá, dịch vụ dùng vào hoạt động sản xuất kinh doanh hàng hoá, dịch vụ thuộc đối tượng không chịu thuế GTGT hoặc dùng vào hoạt động sản xuất kinh doanh hàng hoá, dịch vụ chịu thuế GTGT theo phương pháp trực tiếp hoặc dùng vào hoạt động sự nghiệp, chương trình dự án, hoặc dùng vào hoạt động văn hoá, phúc lợi mà được trang trải bằng các nguồn kinh phí khác, thì số thuế GTGT đầu vào không được khấu trừ và không hạch toán vào tài khoản 133. Số thuế GTGT đầu vào không được khấu trừ được tính vào giá trị của vật tư, hàng hoá, TSCĐ, dịch vụ mua vào.

– Nếu số thuế GTGT đầu vào lớn hơn số thuế GTGT đầu ra thì chỉ khấu trừ số thuế GTGT đầu vào bằng số thuế GTGT đầu ra của tháng đó, số thuế GTGT đầu vào còn lại được khấu trừ tiếp vào kỳ tính thuế sau hoặc được xét hoàn thuế theo chế độ quy định.

– Trường hợp cơ sở mua vật tư, hàng hoá không có hoá đơn, chứng từ hoặc có hoá đơn, chứng từ nhưng không phải là hoá đơn GTGT hoặc hoá đơn GTGT nhưng không ghi số thuế GTGT ngoài giá bán thì không được khấu trừ thuế đầu vào, trừ các trường hợp quy định dưới đây (kế toán thuế gtgt được khấu trừ)

– Trường hợp hàng hoá, dịch vụ mua vào là loại được dùng chứng từ ghi giá thanh toán là giá đã có thuế GTGT (Hoá đơn đặc thù) thì cơ sở được căn cứ vào giá đã có thuế để xác định giá không có thuế GTGT và thuế GTGT đầu vào được khấu trừ theo công thức:

| Giá chưa có thuế GTGT | = | Giá thanh toán |

| 1 + thuế suất của hàng hóa, dịch vụ (%) |

| Thuế GTGT đầu vào = Giá chưa có thuế GTGT x Thuế suất thuế GTGT |

– Thuế GTGT đầu vào phát sinh trong tháng nào thì được kê khai khấu trừ khi xác định số thuế GTGT phải nộp của tháng đó, thời gian kê khai tối đa là 3 tháng kể từ thời điểm kê khai thuế của tháng phát sinh. Đối với tài sản cố định nếu có số thuế đầu vào được khấu trừ lớn thì được khấu trừ dần hoặc được hoàn thuế theo quy định của pháp luật.

c. Tài khoản 133 – Thuế GTGT được khấu trừ

Dùng để phản ánh số thuế GTGT đầu vào được khấu trừ, đã khấu trừ và còn được khấu trừ. Tài khoản 133 chỉ áp dụng đối với cơ sở kinh doanh thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ thuế, không áp dụng đối với cơ sở kinh doanh thuộc đối tượng nộp thuế GTGT theo phương pháp trực tiếp và cơ sở kinh doanh không thuộc diện chịu thuế GTGT. Nội dung kết cấu tài khoản này như sau:

Bên Nợ:

– Số thuế GTGT đầu vào được khấu trừ

Bên Có:

– Số thuế GTGT đầu vào đã được khấu trừ

– Kết chuyển số thuế GTGT đầu vào không được khấu trừ

– Số thuế GTGT đầu vào đã được hoàn lại – Số thuế GTGT của hàng mua trả lại

Số dư bên Nợ:

– Số thuế GTGT đầu vào còn được khấu trừ, số thuế GTGT được hoàn lại nhưng chưa được hoàn lại

Tài khoản 133 có 2 tài khoản cấp 2:

+ Tài khoản 1331– Thuế GTGT được khấu trừ của hàng hoá, dịch vụ.

+ Tài khoản 1332 – Thuế GTGT được khấu trừ của tài sản cố định.

d. Hạch toán các nghiệp vụ thuế GTGT đầu vào

– Khi mua nguyên vật liệu, công cụ, hàng hoá dùng vào hoạt động sản xuất kinh doanh hàng hoá, dịch vụ chịu thuế GTGT kế toán, ghi.

Nợ TK 152, 153, 156

– Giá mua chưa có thuế GTGT

Nợ TK 133

– Thuế GTGT được khấu trừ

Có TK 111, 112, 331

– Tổng số tiền thanh toán

– Khi mua nguyên vật liệu, công cụ, dụng cụ dùng ngay vào sản xuất các loại sản phẩm, dịch vụ chịu thuế GTGT kế toán, ghi.

Nợ TK 621, 627, 641,…

Giá mua chưa có thuế GTGT

Nợ TK 133 – Thuế GTGT đầu vào được khấu trừ

Có TK 111, 112, 331 – Tổng số tiền thanh toán

– Khi mua vật tư, hàng hoá thuộc diện chịu thuế GTGT được gửi bán hoặc bán ngay cho khách hàng, căn cứ vào hoá đơn GTGT mua về, kế toán ghi.

Nợ TK 157, 632 – Giá mua chưa có thuế

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 331,… Tổng số tiền thanh toán

– Khi mua TSCĐ dùng để sản xuất kinh doanh các loại sản phẩm, hàng hoá, dịch vụ chịu thuế GTGT kế toán, ghi.

Nợ TK 211 – TSCĐ hữu hình

Nợ TK 133 – Thuế GTGT được khấu trừ (TK 1332)

Có TK 111, 112, 311,… Tổng giá thanh toán (kế toán thuế gtgt được khấu trừ)

– Khi mua vật tư, hàng hoá dùng vào hoạt động sản xuất kinh doanh hàng hoá, dịch vụ không chịu thuế GTGT hoặc chịu thuế GTGT theo phương pháp trực tiếp kế toán phản ánh giá trị vật tư, hàng hoá, dịch vụ mua vào bao gồm giá có cả thuế GTGT đầu vào (giá thanh toán) và chi phí thu mua, vận chuyển (nếu có).

Nợ TK 152, 153 – Giá có cả thuế GTGT đầu vào

Nợ TK 156 – Giá có cả thuế GTGT đầu vào

Có TK 331, 111, 112 – Tổng giá thanh toán

– Khi mua TSCĐ dùng chung cho hoạt động SXKD chịu thuế và không chịu thuế GTGT thì khoản thuế đầu vào vẫn phản ánh vào tài khoản 133. Cuối kỳ, kế toán xác định số thuế GTGT đầu vào được khấu trừ trên cơ sở doanh thu chịu thuế GTGT và doanh thu không chịu thuế GTGT trong tổng doanh thu. Số thuế GTGT không được khấu trừ thì hạch toán vào chi phí của đối tượng sử dụng TSCĐ.

+ Nếu số thuế GTGT đầu vào không được khấu trừ lớn kế toán, ghi.

Nợ TK 142, 242

Có TK 133 – Thuế GTGT được khấu trừ

Khi phân bổ vào chi phí của đối tượng sử dụng sẽ ghi

Nợ TK 627, 641, 642,…

Có TK 142, 242

+ Nếu số thuế GTGT đầu vào không được khấu trừ nhỏ thì hạch toán thẳng vào chi phí của đối tượng sử dụng, ghi.

Nợ TK 627, 641, 642,…

Có TK 133 – Thuế GTGT được khấu trừ

– Khi nhập khẩu vật tư, hàng hoá, TSCĐ kế toán phản ánh giá trị vật tư, hàng hoá, TSCĐ bao gồm giá mua, chi phí thu mua, vận chuyển và thuế nhập khẩu) nếu có)

Nợ TK 152, 156, 211,…

Có TK 111, 112, 331,…

Có TK 3333 – Thuế xuất nhập khẩu (Chi tiết thuế NK)

+ Trường hợp hàng hoá nhập khẩu dùng vào hoạt động sản xuất kinh doanh hàng hoá chịu thuế GTGT thì sẽ ghi.

Nợ TK 133 – Thuế GTGT đầu vào được khấu trừ

Có TK 33312 – Thuế GTGT của hàng nhập khẩu

+ Trường hợp nhập khẩu dùng vào hoạt động SXKD hàng hoá, dịch vụ không chịu thuế GTGT thì thuế GTGT phải nộp của hàng nhập khẩu (không được khấu trừ) mà được tính vào giá trị của hàng hoá mua vào.

Nợ TK 152, 153, 156 – Giá có cả thuế GTGT

Có TK 111, 112, 331

Có TK 33312 – Thuế GTGT của hàng nhập khẩu (kế toán thuế gtgt được khấu trừ)

– Trường hợp hàng hoá, dịch vụ mua vào dùng hoá đơn chứng từ đặc thù ghi giá thanh toán là giá đã có thuế GTGT thì cơ sở căn cứ vào giá hàng hoá, dịch vụ mua vào đã có thuế để xác định giá chưa có thuế và thuế GTGT đầu vào được khấu trừ theo công thức:

| Giá chưa có thuế GTGT | = | Giá thanh toán |

| 1 + thuế suất của hàng hóa, dịch vụ (%) |

Thuế GTGT được khấu trừ = Giá chưa có thuế x Thuế suất thuế GTGT hay Thuế GTGT được khấu trừ = Giá thanh toán – Giá chưa có thuế GTGT

Sau khi xác định giá chưa có thuế GTGT và thuế GTGT đầu vào, kế toán ghi.

Nợ TK 152, 156, 641, 642,… Giá chưa thuế GTGT

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 331 – Tổng giá thanh toán

– Khi mua vật tư, hàng hoá dùng đồng thời cho hoạt động SXKD hàng hoá, dịch vụ chịu thuế và không chịu thuế GTGT nhưng không tách riêng được, kế toán ghi.

Nợ TK 152, 156, 153,… Giá mua chưa thuế GTGT

Nợ TK 133 – Thuế GTGT đầu vào

Có TK 111, 112, 331,… Tổng giá thanh toán

Cuối kỳ, kế toán tính và xác định thuế GTGT đầu vào được khấu trừ, không được khấu trừ trên cơ sở phân bổ theo tỷ lệ doanh thu. Số thuế đầu vào được tính khấu trừ theo tỷ lệ (%) doanh thu chịu thuế GTGT so với tổng doanh thu trong kỳ theo công thức:

Sau khi tính được số thuế GTGT đầu vào được khấu trừ, thuế GTGT đầu vào không được khấu trừ, kế toán ghi.

+ Số thuế GTGT đầu vào được khấu trừ trong kỳ

Nợ TK 3331 – Thuế GTGT phải nộp

Có TK 133 – Thuế GTGT được khấu trừ

+ Số thuế GTGT đầu vào không được khấu trừ trong kỳ.

* Nếu số thuế GTGT đầu vào không được khấu trừ nhỏ thì tính hết vào giá vốn hàng bán trong kỳ, ghi.

Nợ TK 632 – Giá vốn hàng bán

Có TK 133 – Thuế GTGT được khấu trừ

* Nếu số thuế GTGT đầu vào không được khấu trừ lớn thì được phân bổ dần, ghi.

Nợ TK 142, 242

Có TK 133 – Thuế GTGT được khấu trừ

Sang kỳ sau kế toán tiến hành phân bổ vào giá vốn hàng bán:

Nợ TK 632 – Giá vốn hàng bán

Có TK 142, 242 (kế toán thuế gtgt được khấu trừ)

2. Ví dụ kế toán thuế GTGT được khấu trừ đầu vào

Công ty A thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ thuế. Trong kỳ có nghiệp vụ kinh tế phát sinh như sau:

1. Mua nguyên vật liệu dùng để sản xuất 2 mặt hàng A và B: Mặt hàng A chịu thuế GTGT theo phương pháp khấu trừ, mặt hàng B thuộc diện không chịu thuế GTGT. Tổng giá trị nguyên vật liệu mua về theo (BK số 03/GTGT) ghi, giá chưa có thuế GTGT là 600.000.000đ, thuế GTGT đầu vào là 50.000.000đ.

Công ty đã trả cho người bán bằng tiền gửi ngân hàng. Tổng doanh thu trong kỳ tập hợp theo (BK số 02/GTGT) trong kỳ là 900.000.000đ:

Trong đó:

+ Doanh thu của mặt hàng A là 630.000.000đ (chưa có thuế GTGT)

+ Doanh thu của mặt hàng B là 270.000.000đ – Khi phát sinh các khoản chi trợ cấp thôi việc cho người lao động, chi nghiên cứu khoa học, đổi mới công nghệ, chi đào tạo nâng cao tay nghề, chi bảo vệ môi trường, chi cho lao động nữ, căn cứ vào hoá đơn GTGT, kế toán ghi.

Nợ TK 642 – Chi phí quản lý doanh nghiệp

Nợ TK 133 – Thuế GTGT được khấu trừ (nếu có)

Có TK 111, 112, 331,…

– Khi mua máy móc thiết bị dùng vào hoạt động SXKD hàng hoá, dịch vụ chịu thuế GTGT, kế toán phản ánh giá mua chưa thuế, thuế GTGT đầu vào và chi phí vận chuyển, bốc xếp (nếu có), ghi. Nợ TK 211 – TSCĐ hữu hình

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 311,… Tổng giá thanh toán

– Khi mua máy móc, thiết bị, dùng vào hoạt động SXKD hàng hoá, dịch vụ không chịu thuế GTGT, kế toán phản ánh giá mua bao gồm cả thuế GTGT và các chi phí vận chuyển, bốc xếp,… (nếu có).

Nợ TK 211 – TSCĐ hữu hình (kế toán thuế gtgt được khấu trừ)

Có TK 111, 112, 331 – Tổng giá thanh toán

– Khi nhập khẩu máy móc, thiết bị, kế toán phản ánh giá trị TSCĐ nhập khẩu bao gồm tổng số tiền phải thanh toán cho người bán, thuế nhập khẩu phải nộp, chi phí vận chuyển (nếu có), kế toán ghi.

Nợ TK 211 – TSCĐ hữu hình

Có TK 3333 – Thuế xuất, nhập khẩu (Chi tiết thuế NK) Có TK 111, 112, 331,…

* Đối với thuế GTGT của hàng nhập khẩu

+ Nếu máy móc, thiết bị nhập khẩu dùng vào hoạt động SXKD hàng hoá, dịch vụ chịu thuế GTGT thì thuế GTGT của hàng nhập khẩu sẽ được khấu trừ, kế toán ghi.

Nợ TK 133 – Thuế GTGT được khấu trừ (TK 1332)

Có TK 33312 – Thuế GTGT hàng nhập khẩu

+ Nếu máy móc, thiết bị nhập khẩu dùng vào hoạt động SXKD hàng hoá, dịch vụ không chịu thuế GTGT thì thuế GTGT phải nộp của hàng nhập khẩu không được khấu trừ, kế toán ghi.

Nợ TK 211 – TSCĐ hữu hình

Có TK 33312 – Thuế GTGT của hàng NK

– Khi mua máy móc, thiết bị phải qua lắp đặt dùng vào hoạt động SXKD hàng hoá, dịch vụ chịu thuế GTGT, kế toán phản ánh giá mua chưa thuế GTGT và các chi phí vận chuyển (nếu có), ghi.

Nợ TK 241 – XDCB dở dang (TK 2411)

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 331,… Tổng giá thanh toán

– Khi mua máy móc, thiết bị phải qua lắp đặt dùng vào hoạt động SXKD hàng hoá, dịch vụ không chịu thuế GTGT, kế toán phản ánh giá mua thiết bị có cả thuế GTGT và các chi phí vận chuyển (nếu có), ghi.

Nợ TK 241 – Giá mua có cả thuế GTGT(TK 2411)

Có TK 111, 112, 331,…Tổng giá thanh toán (kế toán thuế gtgt được khấu trừ)

– Khi nhập khẩu máy móc, thiết bị phải qua lắp đặt, kế toán phản ánh trị giá thiết bị nhập khẩu bao gồm tổng số tiền phải thanh toán cho người bán, thuế nhập khẩu, cho phí vận chuyển (nếu có), ghi.

Nợ TK 241 – XDCB dở dang (TK 2411)

Có TK 3333 – Thuế xuất, nhập khẩu (chi tiết thuế NK)

Có TK 111, 112, 331,…

+ Nếu máy móc thiết bị nhập khẩu dùng vào SXKD hàng hoá chịu thuế GTGT thì thuế GTGT của máy móc thiết bị nhập khẩu được khấu trừ tương tự như trường hợp nhập khẩu TSCĐ không qua lắp đặt.

+ Đối với thuế GTGT của máy móc thiết bị nhập khẩu dùng vào hoạt động SXKD hàng hoá không chịu thuế GTGT thì thuế GTGT phải nộp của hàng nhập khẩu không được khấu trừ mà được tính vào giá trị của máy móc thiết bị nhập khẩu kế toán, ghi.

Nợ TK 241 – XDCB dở dang (TK 2411)

Có TK 33312 – Thuế GTGT của hàng nhập khẩu

– Trường hợp hàng mua phải trả lại cho người bán.

+ Khi xuất kho trả lại hàng cho người bán, kế toán ghi.

Nợ TK 331 – Phải trả cho người bán

Có TK 152, 153, 156, 211,…

Có TK 133 – Thuế GTGT được khấu trừ

+ Trường hợp người bán trả lại bằng hàng hoá khác, căn cứ vào Hoá đơn GTGT của hàng hoá ghi.

Nợ TK 152, 153, 156,….

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 331 – Phải trả người bán (kế toán thuế gtgt được khấu trừ)

+ Trường hợp người bán trả lại bằng tiền, kế toán ghi.

Nợ TK 111, 112,…

Có TK 331 – Phải trả cho người bán

– Các chi phí có liên quan đến hoạt động tài chính thuộc diện chịu thuế GTGT, ghi.

Nợ TK 635 – Chi phí hoạt động tài chính

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112,…

– Cuối kỳ, kết chuyển toàn bộ chi phí tài chính phát sinh trong kỳ sang tài khoản 911- Xác định kết quả kinh doanh, ghi.

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 635 – Chi phí tài chính

Khi thanh lý, nhượng bán TSCĐ hữu hình thuộc diện chịu thuế GTGT theo phương pháp khấu trừ, kế toán phản ánh các nội dung

+ Phản ánh giá trị hao mòn và giá trị còn lại của TSCĐ khi thanh lý, nhượng bán

Nợ TK 811 – Giá trị còn lại

Nợ TK 214 – Giá trị đã hao mòn

Có TK 211 – TSCĐ hữu hình

+ Căn cứ vào các hoá đơn, chứng từ liên quan đến hoạt động thanh lý, nhượng bán, ghi:

Nợ TK 811 – Chi phí khác

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112,…

– Cuối kỳ, kết chuyển chi phí khác phát sinh trong kỳ sang Tài khoản 911 – Xác định kết quả kinh doanh

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 811 – Chi phí khác (kế toán thuế gtgt được khấu trừ)

Trên đây Kế toán Việt Hưng chia sẻ kế toán thuế GTGT khấu trừ