Kê khai hóa đơn không chịu thuế GTGT 2022 được thực hiện theo mấy bước, cần những lưu ý gì khi lập hóa đơn không? Mời bạn cùng theo dõi trong bài viết dưới đây của Kế Toán Việt Hưng để tìm hiểu chi tiết hơn nhé!

Cách viết hóa đơn Thuế GTGT với từng trường hợp:

Theo Phụ lục 4 Thông tư 39/2014/TT-BTC ban hành: việc tổ chức nộp thuế theo phương pháp khấu trừ thuế bán hàng hóa, dịch vụ thuộc những đối tượng không chịu Thuế GTGT, đối tượng miễn thuế GTGT thì sẽ sử dụng hóa đơn GTGT, và trên hóa đơn GTGT chỉ ghi dòng bán là giá thanh toán, còn dòng thuế suất, số thuế GTGT sẽ không ghi hoặc gạch bỏ.

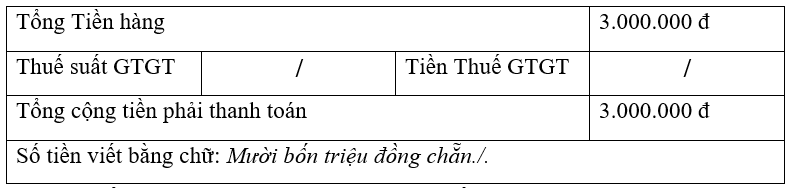

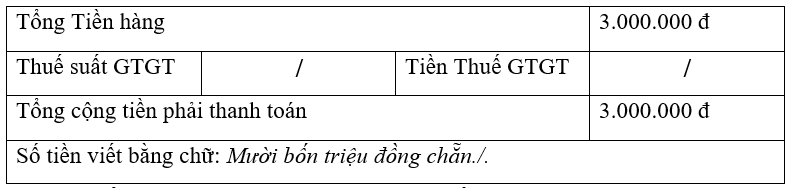

1. Cách viết hóa đơn không chịu thuế GTGT:

Ví dụ: Trung tâm đào tạo kế toán Việt Hưng xuất hóa đơn cho GTGT với dịch vụ đào tạo kế toán cho khóa học kế toán Online là 3.000.000 VNĐ. Dịch vụ này sẽ không chịu thuế GTGT.

2. Cách kê khai hóa đơn không chịu thuế GTGT:

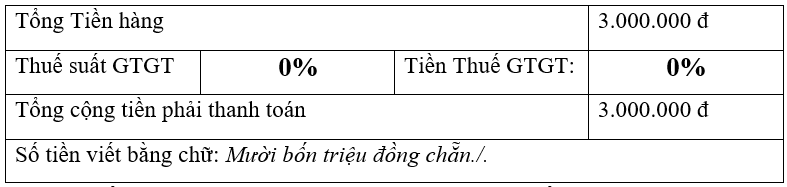

3. Cách viết hóa đơn không phải kê khai, tính nộp thuế GTGT:

Cách kê khai Thuế GTGT ngay trên phần mềm HTKK:

1. Kê khai Thuế GTGT đầu vào với bên mua:

1.1. Cách kê khai hóa đơn không chịu thuế GTGT:

Đối với hình thức kê khai này, doanh nghiệp sẽ không cần phải kê khai trên bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào theo Thông tư 156/2013/TT-BTC ban hành ngày 06/11/2013 và thông tư 119/2014/TT-BTC ban hành ngày 25/08/2014.

1.2. Cách kê khai hóa đơn chịu thuế GTGT 0%:

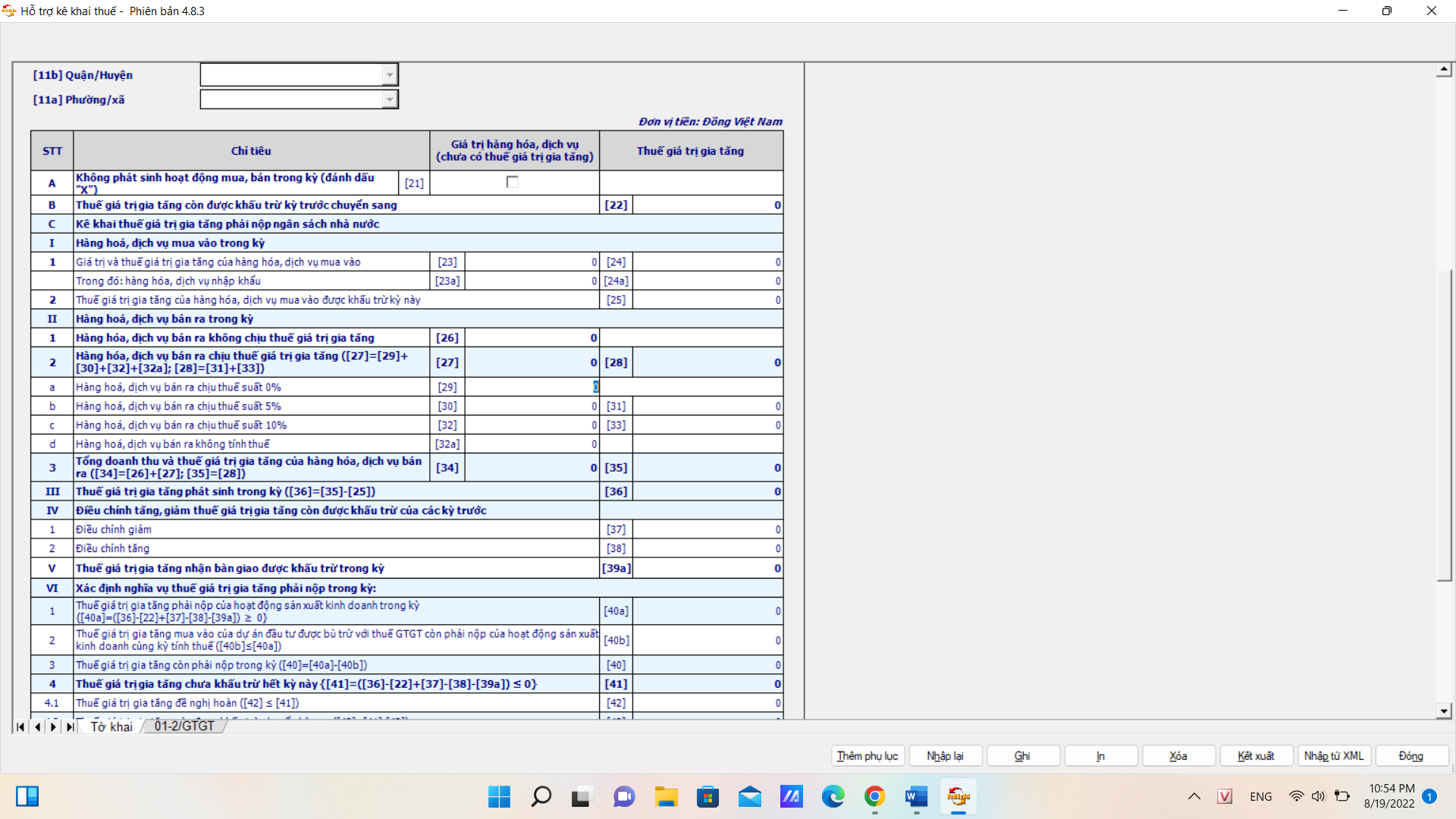

Đối với dòng hóa đơn này thì thuế suất 0% nên chúng ta chỉ cần kê khai giá trị hàng hóa, dịch vụ vào chỉ tiêu [23] trên mẫu 01/GTGT.

1.3 Cách kê khai hóa đơn không phải kê khai, tính nộp Thuế GTGT:

Đối với hóa đơn này, chúng ta sẽ không cần phải kê khai ở trên tờ khai số 01/GTGT.

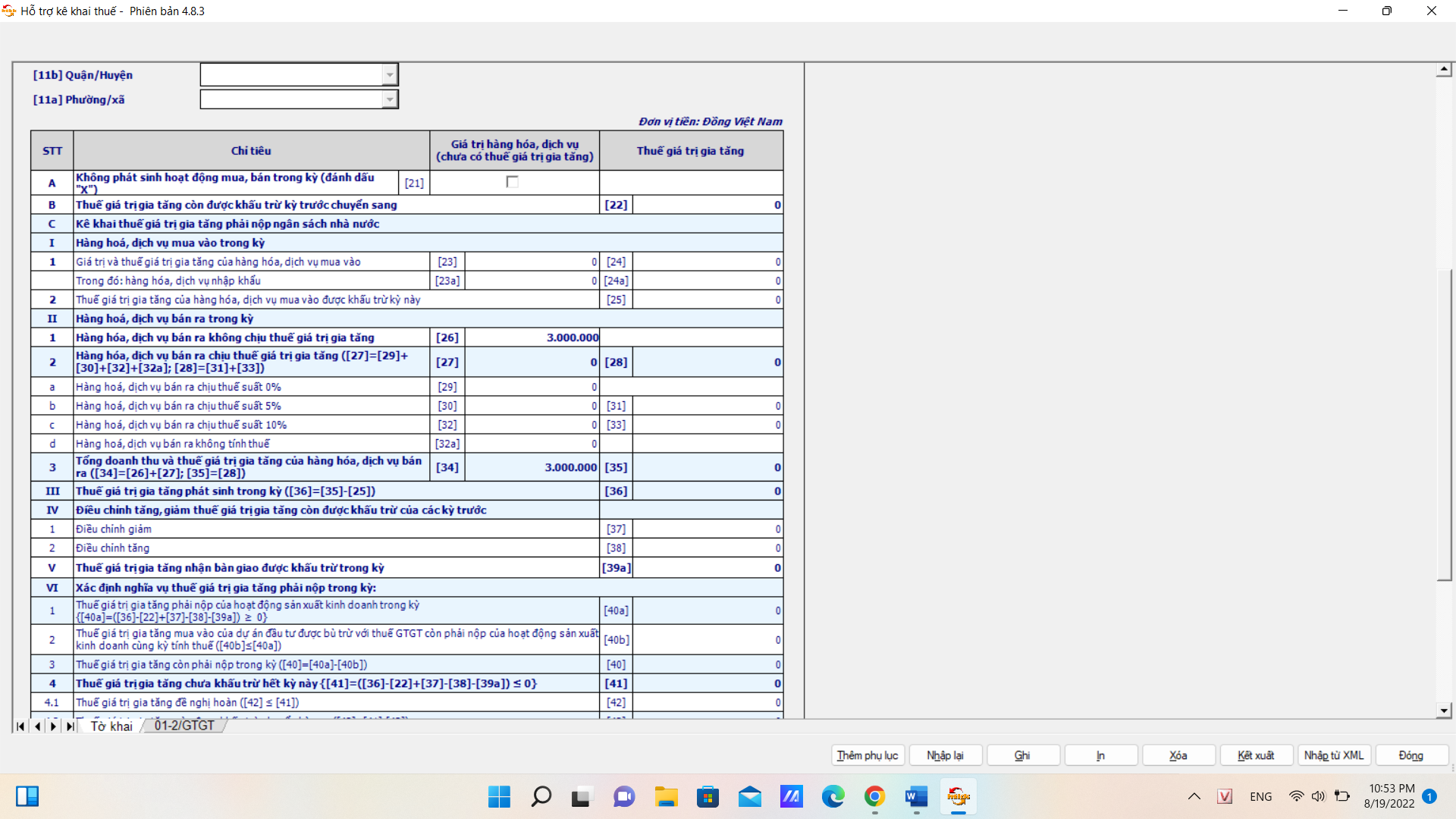

2. Kê khai Thuế GTGT đầu ra:

2.1. Kê khai hóa đơn không chịu thuế GTGT:

Việc kê khai này sẽ được kê khai vào chỉ tiêu [26] trên tờ khai 01/GTGT.

Ví dụ:

2.2 Kê khai hóa đơn chịu Thuế GTGT 0%:

Kê khai vào mục chỉ tiêu [29] trên tờ khai 01/GTGT.

– Nếu doanh nghiệp kê khai Thuế GTGT theo phương pháp khấu trừ, các bạn cần kê khai hóa đơn thương mại hay hóa đơn GTGT 0% vào chỉ tiêu [29]

Ví dụ:

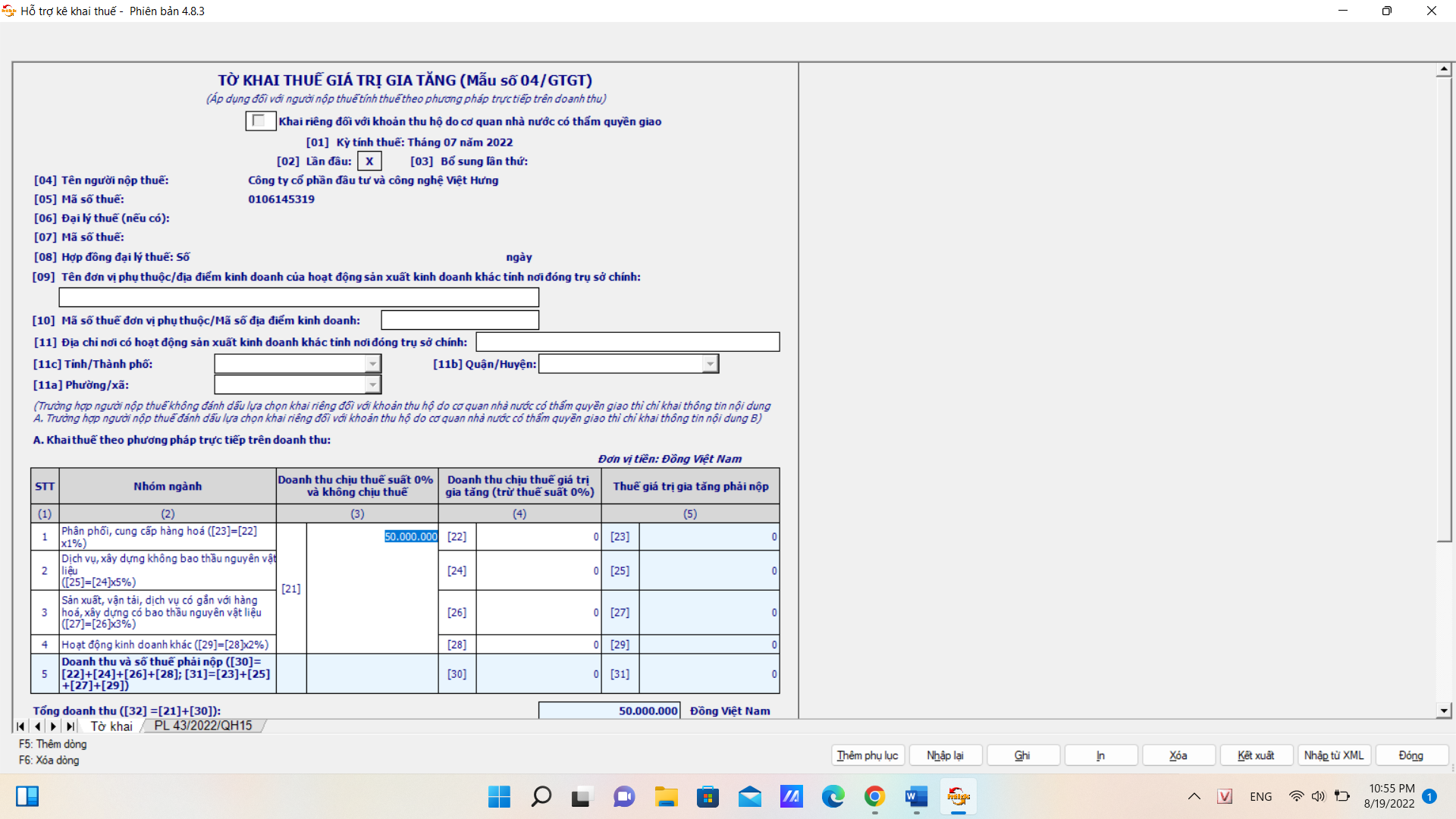

– Nếu doanh nghiệp kê khai theo phương pháp trực tiếp, chúng ta cần phải kê khai hóa đơn bán hàng vào chỉ tiêu [21] trên tờ khai 04/GTGT.

Ví dụ:

Dịch vụ gia công sang chiết đóng gói thuốc bảo vệ thực vật có phải đối tượng không chịu thuế?

“Công ty tôi có gia công sang chiết đóng gói thuốc bảo vệ thực vật, có khi thì chỉ gia công bên thuê gia công cung cấp toàn bộ bao bì, khi thì công ty mua bao bì và tính vào giá gia công, và khi công ty mua bao bì thì kê khai thuế đầu vào cho dịch vụ gia công này.

Cho tôi hỏi, hiện mức thuế suất GTGT cho dịch vụ gia công sang chiết đóng gói thuốc bảo vệ thực vật công ty đang xuất cho khách hàng trước đây là 10% là đúng không? Theo Nghị định số 15/2022/NĐ-CP thì có được giảm thuế còn 8% hay không?“

Trả lời:

– Căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính Hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều Luật Thuế giá trị gia tăng quy định.

+ Tại Điều 4 quy định về đối tượng không chịu thuế GTGT

+ Tại Điều 9 quy định về thuế suất thuế GTGT 0%

+ Tại Điều 10 quy định về thuế suất thuế GTGT 5%

+ Tại Điều 11 quy định về thuế suất thuế GTGT 10%:

“Điều 11. Thuế suất 10%

Thuế suất 10% áp dụng đối với hàng hoá, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này.

Các mức thuế suất thuế GTGT nêu tại Điều 10, Điều 11 được áp dụng thống nhất cho từng loại hàng hóa, dịch vụ ở các khâu nhập khẩu, sản xuất, gia công hay kinh doanh thương mại.

…”

– Căn cứ Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ Quy định chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ Chương trình phục hồi và phát triển kinh tế – xã hội.

+ Tại Điều 1 quy định:

“Điều 1. Giảm thuế giá trị gia tăng

1. Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

a) Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, kim loại và sản phẩm từ kim loại đúc sẵn, sản phẩm khai khoáng (không kể khai thác than), than cốc, dầu mỏ tinh chế, sản phẩm hoá chất. Chi tiết tại Phụ lục I ban hành kèm theo Nghị định này.

b) Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.

c) Công nghệ thông tin theo pháp luật về công nghệ thông tin. Chi tiết tại Phụ lục III ban hành kèm theo Nghị định này.

d) Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều này được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định này, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng.

Trường hợp hàng hóa, dịch vụ nêu tại các Phụ lục I, II và III ban hành kèm theo Nghị định này thuộc đối tượng không chịu thuế giá trị gia tăng hoặc đối tượng chịu thuế giá trị gia tăng 5% theo quy định của Luật Thuế giá trị gia tăng thì thực hiện theo quy định của Luật Thuế giá trị gia tăng và không được giảm thuế giá trị gia tăng.

2. Mức giảm thuế giá trị gia tăng

a) Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều này.

…

3. Trình tự, thủ tục thực hiện

a) Đối với cơ sở kinh doanh quy định tại điểm a khoản 2 Điều này, khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán. Căn cứ hóa đơn giá trị gia tăng, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

…

4. Cơ sở kinh doanh phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng. Trường hợp cơ sở kinh doanh không lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế giá trị gia tăng thì không được giảm thuế giá trị gia tăng.

5. Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định tại Nghị định này thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua. Căn cứ vào hóa đơn điều chỉnh, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

…”

+ Tại khoản 1 Điều 3 quy định:

“Điều 3. Hiệu lực thi hành và tổ chức thực hiện

1. Nghị định này có hiệu lực từ ngày 01 tháng 02 năm 2022.

Điều 1 Nghị định này được áp dụng kể từ ngày 01 tháng 02 năm 2022 đến hết ngày 31 tháng 12 năm 2022.“

– Căn cứ Phụ lục I – Danh mục hàng hóa, dịch vụ không được giảm thuế GTGT ban hành kèm theo Nghị định số 15/2022/NĐ-CP.

– Căn cứ Phụ lục II – Danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng ban hành kèm theo Nghị định số 15/2022/NĐ-CP.

– Căn cứ Phụ lục III – Danh mục hàng hóa, dịch vụ công nghệ thông tin giảm thuế giá trị gia tăng ban hành kèm theo Nghị định số 15/2022/NĐ-CP.

Căn cứ các quy định nêu trên:

Trường hợp Công ty có dịch vụ gia công sang chiết đóng gói thuốc bảo vệ thực vật thì dịch vụ gia công nêu trên thuộc các hàng hoá, dịch vụ chịu thuế suất thuế GTGT 10%. Nếu dịch vụ gia công sang chiết đóng gói thuốc bảo vệ thực vật không thuộc danh mục hàng hóa, dịch vụ không được giảm thuế giá trị gia tăng quy định tại khoản 1 Điều 1 Nghị định số 15/2022/NĐ-CP thì được áp dụng mức thuế suất thuế giá trị gia tăng 8% từ ngày 01/02/2022 đến hết ngày 31/12/2022.

Bài viết trên Trung tâm đào tạo kế toán Việt Hưng đã giúp các bạn có thể hiểu hơn về hướng dẫn kê khai hóa đơn không chịu Thuế GTGT, thuế suất 0%. Chúc các bạn luôn tự tin và thành công với sự nghiệp kế toán. Hẹn gặp bạn tại fanpage để cùng học hỏi kiến thức chuyên sâu nhé!

Em có 1 vấn đề muốn hỏi ạ

Hiện tại bên em có 1 hoá đơn bị sai tên hàng hoá và đã xuất hoá đơn điều chỉnh tên đúng nhưng lại tích vào ô tăng tiền nên dẫn đến tiền tăng gấp đôi. Vậy giờ em giải quyết như thế nào ạ. Ai đã gặp trường hợp này r chỉ giúp em với ạ. Em cảm ơn nhiều ạ.

Chào bạn, với câu hỏi của bạn Kế Toán Việt Hưng xin trả lời như sau:

Trường hợp này bạn xuất hóa đơn điều chỉnh tiếp cho hóa đơn điều chỉnh thôi bạn nhé!

Mời bạn truy cập Cộng Đồng Làm Kế Toán https://www.facebook.com/groups/congdonglamketoan để đặt câu hỏi và nhận câu trả lời nhanh chóng, chính xác nhất từ đội ngũ giáo viên giàu kinh nghiệm của chúng tôi!