Thu nhập chịu thuế Thu nhập cá nhân (TNCN) bao gồm cả thu nhập từ chuyển nhượng vốn, chuyển nhượng chứng khoán. Hôm nay chúng tôi sẽ giúp bạn tìm hiểu rõ hơn về cách tính thuế TNCN từ chuyển nhượng vốn từ hai hoạt động này để có thể áp dụng vào công việc kế toán thực tế nhé.

Thu nhập từ chuyển nhượng vốn là khoản thu nhập cá nhân nhận được bao gồm:

- Thu nhập từ chuyển nhượng vốn góp trong công ty trách nhiệm hữu hạn (bao gồm cả công ty trách nhiệm hữu hạn một thành viên), công ty hợp danh, hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế, tổ chức khác.

- Thu nhập từ chuyển nhượng chứng khoán, bao gồm: thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán; thu nhập từ chuyển nhượng cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

- Thu nhập từ chuyển nhượng vốn dưới các hình thức khác.

Căn cứ vào quy định tại Thông tư 111/2013/TT-BTC, Thông tư 25/2018/TT-BTC, Thông tư 92/2015/TT-BTC và Thông tư 156/2013/TT-BTC, chúng ta có thể tìm hiểu về vấn đề này như sau:

1, Cách tính thuế TNCN đối với hoạt động chuyển nhượng vốn góp

a, Xác định thu nhập tính thuế

Căn cứ tính thuế đối với thu nhập từ chuyển nhượng phần vốn góp là thu nhập tính thuế và thuế suất.

a) Thu nhập tính thuế: thu nhập tính thuế từ chuyển nhượng phần vốn góp được xác định bằng giá chuyển nhượng trừ giá mua của phần vốn chuyển nhượng và các chi phí hợp lý liên quan đến việc tạo ra thu nhập từ chuyển nhượng vốn.

Trường hợp doanh nghiệp hạch toán kế toán bằng đồng ngoại tệ, cá nhân chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng và giá mua của phần vốn chuyển nhượng được xác định bằng đồng ngoại tệ. Trường hợp doanh nghiệp hạch toán kế toán bằng đồng Việt Nam, cá nhân chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng phải được xác định bằng đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm chuyển nhượng.

a.1) Giá chuyển nhượng

Giá chuyển nhượng là số tiền mà cá nhân nhận được theo hợp đồng chuyển nhượng vốn.

Trường hợp hợp đồng chuyển nhượng không quy định giá thanh toán hoặc giá thanh toán trên hợp đồng không phù hợp với giá thị trường thì cơ quan thuế có quyền ấn định giá chuyển nhượng theo quy định của pháp luật về quản lý thuế.

a.2) Giá mua

Giá mua của phần vốn chuyển nhượng là trị giá phần vốn góp tại thời điểm chuyển nhượng vốn.

Đây chính là giá trị phần vốn góp tại thời điểm chuyển nhượng vốn, bao gồm trị giá phần vốn góp thành lập doanh nghiệp, trị giá vốn góp các lần góp bổ sung, trị giá phần vốn do mua lại, trị giá phần vốn từ lợi tức mua tăng vốn.

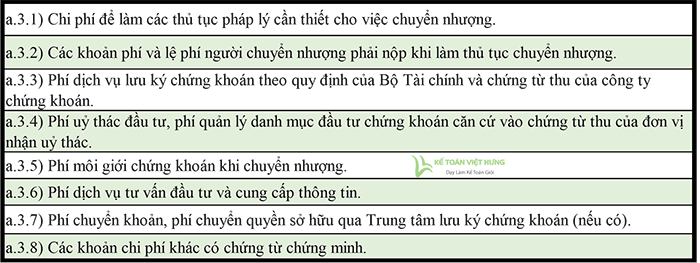

a.3) Các chi phí liên quan được trừ khi xác định thu nhập chịu thuế của hoạt động chuyển nhượng vốn là những chi phí hợp lý thực tế phát sinh liên quan đến việc tạo ra thu nhập từ chuyển nhượng vốn, có hoá đơn, chứng từ hợp lệ theo quy định, cụ thể như sau

Đó là những chi phí hợp lý phát sinh thực tế mà liên quan tới việc tạo ra thu nhập từ chuyển nhượng vốn. Cần phải tập hợp lại các hóa đơn, chứng từ hợp lệ cần thiết theo quy định để chứng minh rằng đây đều là những khoản chi phí hợp lý được trừ khi tính thuế TNCN.

b, Thuế suất

Đối với thu nhập từ chuyển nhượng vốn góp, mức thuế suất áp dụng để tính thuế TNCN cho hoạt động này là 20%.

c, Thời điểm xác định thu nhập tính thuế

Thời điểm xác định thu nhập chịu thuế từ chuyển nhượng vốn là thời điểm giao dịch chuyển nhượng vốn hoàn thành theo quy định của pháp luật.

Sau khi đã xác định rõ ràng những yếu tố quan trọng trên, chúng ta tính được số thuế TNCN phải nộp cho hoạt động chuyển nhượng vốn góp theo công thức sau:

![]()

Hay là:

![]()

(Áp dụng theo Khoản 1 điều 11 Thông tư 111/2013/TT-BTC)

2, Cách tính thuế TNCN đối với hoạt động chuyển nhượng chứng khoán

Ở các công ty cổ phần, việc chuyển nhượng cổ phần được coi là chuyển nhượng chứng khoán, dù đã niêm yết hay chưa. Vì vậy, người chuyển nhượng cổ phần phải nộp 0,1% tổng số tiền chuyển nhượng trên hợp đồng chuyển nhượng cổ phần đã đăng ký.

a, Thu nhập tính thuế

Thu nhập tính thuế từ chuyển nhượng chứng khoán được xác định bằng giá bán chứng khoán trừ giá mua và các chi phí hợp lý liên quan đến việc chuyển nhượng.

a.1) Giá bán chứng khoán được xác định như sau:

Trường hợp hợp đồng chuyển nhượng không quy định giá bán hoặc giá bán trên hợp đồng không phù hợp với giá thị trường thì cơ quan thuế có quyền ấn định giá bán theo pháp luật về quản lý thuế.

a.2) Giá mua chứng khoán được xác định như sau:

Trường hợp hợp đồng chuyển nhượng không quy định giá mua hoặc giá mua trên hợp đồng không phù hợp với giá thị trường thì cơ quan thuế có quyền ấn định giá mua theo pháp luật về quản lý thuế.

a.3) Các chi phí hợp lý được trừ khi xác định thu nhập chịu thuế đối với chuyển nhượng chứng khoán là các khoản chi phí thực tế phát sinh của hoạt động chuyển nhượng chứng khoán có hoá đơn, chứng từ theo chế độ quy định bao gồm:

Các khoản chi phí này phải thực tế có phát sinh và có đầy đủ các hóa đơn chứng từ hợp pháp hợp lệ để chứng minh.

b, Thuế suất và cách tính thuế

b.1) Đối với trường hợp áp dụng thuế suất 20%

b.1.1) Nguyên tắc áp dụng

Cá nhân chuyển nhượng chứng khoán áp dụng nộp thuế theo thuế suất 20% là cá nhân đã đăng ký thuế, có mã số thuế tại thời điểm làm thủ tục quyết toán thuế và xác định được thu nhập tính thuế của từng loại chứng khoán theo hướng dẫn tại điểm a, khoản 2, Điều 11 Thông tư này.

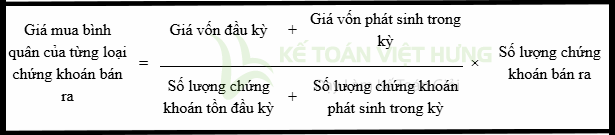

Riêng giá mua của chứng khoán được xác định bằng tổng giá mua bình quân của từng loại chứng khoán bán ra trong kỳ như sau:

b.1.2) Cách tính thuế

![]()

Khi quyết toán thuế, cá nhân áp dụng thuế suất 20% được trừ số thuế đã tạm nộp theo thuế suất 0,1% trong năm tính thuế.

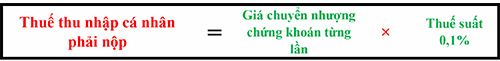

b.2) Đối với trường hợp áp dụng thuế suất 0,1%

Cá nhân chuyển nhượng chứng khoán phải tạm nộp thuế theo thuế suất 0,1% trên giá chuyển nhượng chứng khoán từng lần kể cả trường hợp áp dụng thuế suất 20%.

Cách tính thuế:

Hãy cùng xem xét ví dụ sau đây:

Anh A là thành viên góp vốn vào công ty với số tiền 4 tỷ đồng, sau một thời gian anh này quyết định sẽ chuyển nhượng lại cho một thành viên khác trong công ty với mức giá là 4 tỷ đồng. Trường hợp đây là công ty cổ phần thì anh A phải nộp một khoản thuế TNCN tương ứng cho hoạt động này là 4 tỷ x 0,1% = 4 triệu đồng. Trong trường hợp công ty này hoạt động dưới hình thức công ty TNHH thì anh A không phát sinh nộp thuế TNCN cho hoạt động chuyển nhượng này.

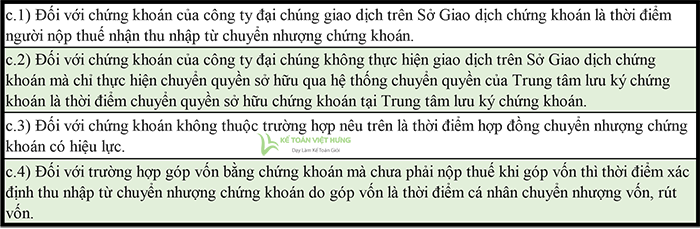

c, Thời điểm xác định thu nhập tính thuế

Thời điểm xác định thu nhập tính thuế từ hoạt động chuyển nhượng chứng khoán được xác định như sau:

d) Đối với trường hợp nhận cổ tức bằng cổ phiếu

Trường hợp nhận cổ tức bằng cổ phiếu, cá nhân chưa phải nộp thuế thu nhập cá nhân khi nhận cổ phiếu. Khi chuyển nhượng số cổ phiếu này, cá nhân phải nộp thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn và thu nhập từ chuyển nhượng chứng khoán, cụ thể như sau:

d.1) Căn cứ để xác định số thuế thu nhập cá nhân phải nộp đối với thu nhập từ đầu tư vốn là giá trị cổ tức ghi trên sổ sách kế toán hoặc số lượng cổ phiếu thực nhận nhân (×) với mệnh giá của cổ phiếu đó và thuế suất thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn.

Trường hợp giá chuyển nhượng cổ phiếu nhận thay cổ tức thấp hơn mệnh giá thì tính thuế thu nhập cá nhân đối với hoạt động đầu tư vốn theo giá thị trường tại thời điểm chuyển nhượng.

Sau khi nhận cổ tức bằng cổ phiếu, nếu cá nhân có chuyển nhượng cổ phiếu cùng loại thì khai và nộp thuế thu nhập cá nhân đối với cổ tức nhận bằng cổ phiếu cho tới khi hết số cổ phiếu nhận thay cổ tức.

d.2) Căn cứ để xác định số thuế thu nhập cá nhân phải nộp đối với thu nhập từ chuyển nhượng chứng khoán được xác định theo hướng dẫn tại điểm b, khoản 2, Điều này.

Ví dụ:

Ông K là cổ đông của công ty cổ phần X (đã niêm yết trên Sở giao dịch chứng khoán). Năm 2019, ông K được nhận 5.000 cổ phiếu (CP) trả thay cổ tức của Công ty X (mệnh giá của cổ phiếu là 10.000 đồng). Tháng 2/2019, Ông K chuyển nhượng 2.000 cổ phiếu của công ty X với giá là 30.000 đồng/cổ phiếu. Tháng 8/2019, ông K chuyển nhượng 7.000 cổ phiếu với giá là 20.000 đồng/cổ phiếu.

Khi chuyển nhượng ông K phải nộp thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn và thu nhập từ chuyển nhượng chứng khoán, cụ thể như sau:

* Đối với lần chuyển nhượng tháng 2/2019

– Thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn:

(2.000 CP × 10.000 đồng) × 5% = 1.000.000 đồng

– Thuế thu nhập cá nhân (tạm nộp) đối với thu nhập từ chuyển nhượng chứng khoán:

(2.000 CP × 30.000 đồng) × 0,1% = 60.000 đồng

* Đối với lần chuyển nhượng tháng 8/2019

– Thuế thu nhập cá nhân đối với thu nhập từ đầu tư vốn:

(3.000 CP × 10.000 đồng) × 5% = 1.500.000 đồng

– Thuế thu nhập cá nhân (tạm nộp) đối với thu nhập từ chuyển nhượng chứng khoán:

(7.000 CP × 20.000 đồng) × 0,1% = 140.000 đồng

Hy vọng bài viết đã mang lại cho bạn đọc những thông tin bổ ích. Chúc các bạn học tốt!

Cty em có trả lương cho nhân viên nhưng đang trong thời gian thử việc nên đã khấu trừ 10% thuế TNCN.

Nhưng cty ít người nên ko mua chứng từ khấu trừ thuế.

Vậy em làm thư xác nhận thu nhập được đúng k ạ? Người lao động họ vẫn tự quyết toán bằng thư xác nhận thu nhập cty em cấp đúng k ạ?

Em cảm ơn nhiều ạ!

Chào bạn, với câu hỏi này Kế Toán Việt Hưng xin trả lời như sau:

Trường hợp này phải có chứng khấu trừ thuế TNCN bạn nhé, NLĐ yêu cầu xuất thì bạn phải có chứng từ để xuất chứ thư xác nhận ko thì ko có hoàn được. Từ ngày 1/7 chứng từ giấy đã hết hiệu lực và chưa có chứng từ thuế TNCN phần mềm điện tử nên bạn đợi 1 thời gian nữa có rồi mua sau nhé

Bạn muốn đặt câu hỏi và nhận câu trả lời nhanh nhất về nghiệp vụ kế toán, truy cập ngay Cộng Đồng Làm Kế Toán https://www.facebook.com/groups/congdonglamketoan/ của chúng tôi nhé! Hotline tư vấn về khóa học: 0988.680.223