Thuế thu nhập doanh nghiệp bắt buộc phải nộp đối với các doanh nghiệp sản xuất, kinh doanh có thu nhập chịu thuế. Vậy, tính thuế TNDN như thế nào? Bài viết này, kế toán Việt Hưng sẽ hướng dẫn chi tiết cách tính thuế TNDN theo quy định mới nhất, các doanh nghiệp lưu ý để tránh khỏi các sai sót.

1. Khái niệm

Thuế thu nhập doanh nghiệp (TNDN) là sắc thuế thuộc loại thuế thu nhập đánh vào thu nhập chịu thuế của các doanh nghiệp trong một kỳ kinh doanh nhất định.

Là một loại thuế được tính trên cơ sở lợi nhuận chịu thuế mà doanh nghiệp phải nộp – trao đổi sự khác nhau giữa thu nhập chịu thuế và lợi nhuận kế toán

Là sắc thuế thuộc loại thuế trực thu phụ thuộc vào kết quả sản xuất kinh doanh của doanh nghiệp và nhà đầu tư

Là thuế khấu trừ trước thuế thu nhập cá nhân – thường có thuế suất đều

2. Vai trò

Thuế thu nhập doanh nghiệp là khoản thu quan trọng của ngân sách nhà nước.

- Thuế thu nhập doanh nghiệp là công cụ quan trọng của nhà nước trong việc điều tiết vĩ mô nền kinh tế.

- Thuế thu nhập doanh nghiệp là một công cụ của Nhà nước thực hiện chính sách công bằng xã hội.

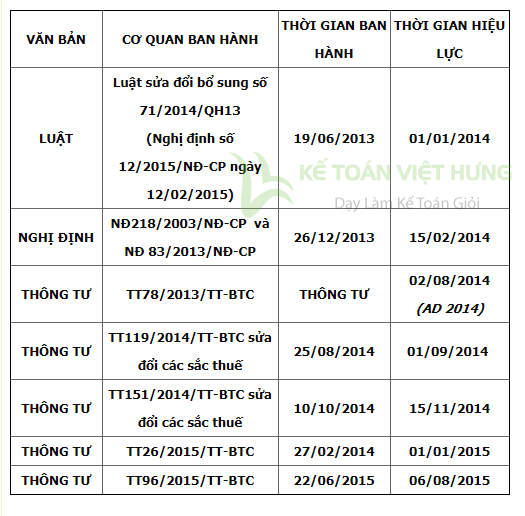

3. Các văn bản hiện hành về thuế TNDN

4. Đối tượng nộp thuế

– Tổ chức hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ có thu nhập chịu thuế.

– Các loại hình doanh nghiệp.

– Các đơn vị sự nghiệp có sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập.

– Các tổ chức được thà hn lập và hoạt động theo Luật hợp tác xã.

– Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài có cơ sở thường trú tại Việt Nam (cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua cơ sở

này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam mang lại thu nhập).

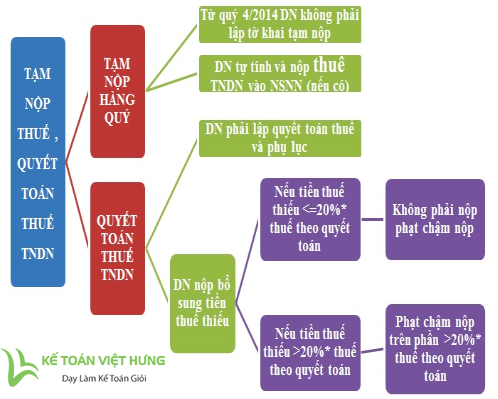

5. Kê khai và quyết toán thuế TNDN

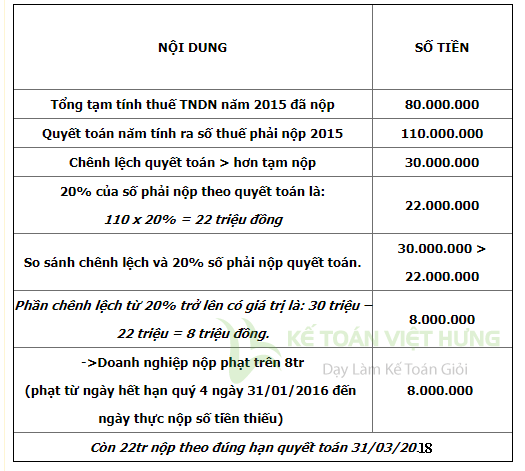

VD: Số liệu năm 2018 của Công ty Kế toán Việt Hưng như sau

6. Công thức tính thuế TNDN

Theo khoản 1 Điều 3 Thông tư 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), số thuế TNDN phải nộp trong kỳ tính thuế bằng thu nhập tính thuế trừ đi phần trích lập quỹ khoa học và công nghệ (nếu có) nhân với thuế suất.

- Thuế thu nhập doanh nghiệp:

| Thuế TNDN phải nộp | = | Doanh thu tính thuế | X | Thuế suất Thuế TNDN |

- Các doanh nghiệp có lập quỹ phát triển khoa học và công nghệ sẽ được miễn tính thuế đối với phần trích ra để lập quỹ. Vì vậy công thức tính Thuế TNDN áp dụng cho doanh nghiệp có quỹ phát triển khoa học và công nghệ sẽ là:

| Thuế TNDN phải nộp | = | (Doanh thu tính thuế – Quỹ khoa phát triển KH&CN) | x | Thuế suất Thuế TNDN |

Các thành phần trong công thức tính thuế thu nhập doanh nghiệp

| Doanh thu tính thuế | = | Doanh thu chịu thuế – (Thu nhập được miễn thuế + Các khoản lỗ kết chuyển) |

| Doanh thu chịu thuế | = | Tổng doanh thu – Chi phí được trừ |

- Tổng doanh thu bao gồm toàn bộ thu nhập từ việc giao dịch hàng hóa, dịch vụ trong đó đã được trợ giá, phụ thu mà doanh nghiệp đã được nhận hoặc chưa được nhận và các nguồn doanh thu khác. Trường hợp doanh nghiệp kê khai thuế GTGT theo phương pháp khấu trừ thì doanh thu không bao gồm thuế GTGT, nếu kê khai thuế GTGT theo phương pháp trực tiếp thì doanh thu đã bao gồm thuế GTGT.

- Chi phí được trừ là tất cả các khoản phát sinh trong đó có chi phí được trừ và không được trừ khi tính thuế thu nhập doanh nghiệp.

- Các khoản thu nhập miễn Thuế TNDN được quy định tại Điều 9 Luật Thuế thu nhập doanh nghiệp sửa đổi bổ sung theo nghị quyết số 51/2001/QH10.

- Các khoản lỗ kết chuyển: là những khoản do doanh nghiệp lựa chọn để bù vào số lỗ của hoạt động kinh doanh trong trường hợp xảy ra lỗ. Phần thu nhập còn lại sau khi đã bù trừ vẫn phải áp dụng mức thuế suất Thuế TNDN.

Lưu ý: Thuế suất TNDN năm 2018 là 20% (Theo Điều 11 Thông tư 78/2014/TT-BTC).

7. Xác định doanh thu chịu thuế

7.1 Doanh thu tính thuế

- Đối với doanh nghiệp nộp thuế giá trị gia tăng (GTGT) theo phương pháp khấu trừ thuế là doanh thu chưa bao gồm thuế GTGT.

- Đối với doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp trên GTGT là doanh thu bao gồm cả thuế GTGT.

- Trường hợp doanh nghiệp có hoạt động kinh doanh dịch vụ mà khách hàng trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được phân bổ cho số năm trả tiền trước hoặc được xác định theo doanh thu trả tiền một lần…

VD: Doanh nghiệp A là đối tượng nộp thuế GTGT theo phương pháp khấu trừ. Hóa đơn GTGT gồm các chỉ tiêu sau:

Giá bán: 100.000.000 đ.

Thuế GTGT(10%): 10.000.000 đ.

Tổng giá thanh toán: 110.000.000đ.

Doanh thu để tính thu nhập chịu thuế là 100.000.000đ.

Doanh nghiệp B là đối tượng nộp thuế GTGT theo phương pháp trực tiếp trên GTGT. Hóa đơn bán hàng chỉ ghi giá bán là 110.000.000đ (giá đã có thuế GTGT).

Doanh thu để tính thu nhập chịu thuế là 110 000 000đ

VD 2: Doanh nghiệp A sản xuất xe ô tô, quy định sử dụng 01 xe làm TSCĐ. Loại xe này công ty đang bán với giá chưa có thuế GTGT là 350 triệu. Doanh nghiệp tính thu nhập chịu thuế của xe ô tô xuất dùng là 350 triệu. Doanh nghiệp B sản xuất vải và quần áo. Doanh nghiệp xuất kho 1000 m2 để may đồng phục theo hợp đồng. Giá bán chưa có thuế GTGT đối với loại vải này công ty đang giao cho khách hàng là 15.000đ/m2.

Vì vậy không phải tính doanh thu đối với 1000m2 do xuất để tiếp tục tính chi phí sản xuất (không thuộc phạm trù tiêu dùng nội bộ).

7.2 Chi phí được trừ khi xác định thu nhập chịu thuế

Theo Điều 6 Thông tư số 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

- Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

7.3 Chi phí không được trừ

1. Khoản chi không liên quan đến sản xuất kinh doanh và không đủ hoá đơn chứng từ, trừ phần giá trị tổn thất do thiên tai, dịch bệnh và các trường hợp bất khả kháng khác không được bồi thường;

2. Khoản tiền phạt do vi phạm hành chính;

3. Khoản chi được bù đắp bằng nguồn kinh phí khác;

4. Phần chi phí quản lý kinh doanh cho doanh nghiệp nước ngoài phân bổ cho cơ sở thường trú tại VN vượt mức tính theo phương pháp phân bổ do pháp luật Việt Nam quy định;

5. Phần chi vượt mức theo quy định của pháp luật về trích lập dự phòng;

6. Phần chi phí nguyên liệu, vật liệu, nhiên liệu, năng lượng, HH vượt định mức tiêu hao do doanh nghiệp xây dựng, thông báo cho cơ quan thuế và giá thực tế xuất kho;

7. Phần chi trả lãi tiền vay vốn sản xuất, kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do NHNN Việt Nam công bố tại thời điểm vay;

8. Trích khấu hao TSCĐ không đúng quy định của pháp luật;(GTKH tương ứng NG trên 1,6 tỷ với xe ôtô từ 9 chỗ trở xuống, du thuyền, máy bay sử dụng từ 1/1/09);

9. Khoản trích trước vào chi phí không đúng quy định của pháp luật;

10. Tiền lương, tiền công của chủ doanh nghiệp tư nhân; Thù lao trả cho sáng lập viên DN không trực tiếp tham gia điều hành sản xuất, kinh doanh; Tiền lương, tiền công, các khoản hạch toán khác để trả cho

người lao động nhưng thực tế không chi trả hoặc không có hoá đơn, chứng từ theo qui định của p p há luật;

11. Phần chi phụ cấp cho người lao động đi công tác trong nước và nước ngoài (không bao gồm tiền đi lại và tiền ở) vượt quá 2 lần mức quy định theo hướng dẫn của Bộ Tài chính đối với cán bộ công chức, viên chức Nhà nước.

12. Chi trả lãi tiền vay vốn tương ứng với phần vốn điều lệ còn thiếu;

13. Thuế GTGT đầu vào đã được khấu trừ, thuế GTGT nộp theo phương pháp khấu trừ, thuế TNDN;thuế thu nhập cá nhân;

14. Phần chi quảng cáo, tiếp thị, khuyến mại, hoa hồng môi giới; chi tiếp tân, khánh tiết, hội nghị; chi hỗ trợ tiếp thị, chi hỗ trợ chi phí, chiết khấu thanh toán; chi báo biếu, báo tặng của cơ quan báo chí liên quan

trực tiếp đến hoạt động sản xuất, kinh doanh vượt q áu 10% tổng số chi được trừ; đối với doanh nghiệp thành lập mới là phần chi vượt quá 15% trong ba năm đầu, kể từ khi được thành lập. Tổng số chi được trừ không bao gồm các khoản chi quy định tại điểm 1.13; đối với hoạt động thương mại, tổng số chi được trừ không bao gồm giá mua của hàng hóa bán ra;

15. Khoản tài trợ, trừ khoản tài trợ cho giáo dục, y tế, khắc phục hậu quả thiên tai và làm nhà tình nghĩa cho người nghèo theo quy định của pháp luật (chứng từ là các bảng kê…).

VD: Một doanh nghiệp trong năm tính thuế có chi phí phân bổ tương ứng với sản phẩm tiêu thụ là 1,3 tỷ trong đó:

- Lãi suất vốn sản xuất kinh doanh (vay cán bộ công nhân viên): 150 triệu với lãi suất là 13%/năm. Lãi suất cơ bản bình quân cả năm do Ngân hàng Nhà nước công bố là 8%/năm.

- Trích trước chi phí sửa chữa một xe ô tô 50 triệu, thực tế chi phí sửa chữa phát sinh trong năm 30 triệu.

- Chi bảo hiểm tai nạn người lao động (không trừ vào lương) 50 triệu; chi bảo hiểm nhân thọ cho ban giám đốc (không trừ vào lương) 40 triệu.

- Trích khấu hao tài sản cố định: 125 triệu. Trong đó khấu hao của nhà ăn tập thể là 25 triệu.

- Chi xây dựng hệ thống xử lý nước thải 40 triệu.

- Các chi phí khác coi là hợp lý.

Bài giải:

Các khoản chi phí không được trừ là:

- Lãi tiền vay vượt mức 150 % lãi suất cơ bản 150 triệu – 150 triệu. 8%. 150% / 13% = 11,54 triệu

- Trích trước sử dụng không hết: 50 triệu – 30 triệu = 20 triệu

- Chi bảo hiểm nhân thọ cho ban giám đốc: 40 triệu

- Chi xây dựng hệ thống xử lý nước thải: 40 triệu

7.4 Thu nhập khác của doanh nghiệp

Theo Điều 7 Thông tư 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), thu nhập khác của doanh nghiệp khi tính thuế thu nhập 2018 gồm:

- Thu nhập từ chuyển nhượng vốn, chuyển nhượng chứng khoán.

- Thu nhập từ chuyển nhượng bất động sản.

- Thu nhập từ chuyển nhượng dự án đầu tư; chuyển nhượng quyền tham gia dự án đầu tư; chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật.

- Thu nhập từ quyền sở hữu, quyền sử dụng tài sản.

- Thu nhập từ hoạt động bán ngoại tệ.

- Thu nhập từ chênh lệch tỷ giá…

7.5 Các khoản lỗ được kết chuyển theo quy định

- Theo khoản 2 Điều 9 Nghị định 78/2014/TT-BTC, DN sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo.

- Thời gian chuyển lỗ tính liên tục không quá 05 năm, kể từ năm tiếp sau năm phát sinh lỗ.

7.6 Xác định lỗ và chuyển lỗ của doanh nghiệp

Theo Điều 9 Thông tư 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), lỗ của DN được xác định như sau:

- Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

| Thu nhập tính thuế = (Doanh thu – các khoản chi phí được trừ + các khoản thu nhập khác) – Thu nhập được miễn thuế |

Kế toán Việt Hưng đã trình bày chi tiết cách tính thuế TNDN đơn giản nhất để bạn đọc tham khảo. Đây là những tài liệu cần có và quan trọng nếu bạn đang học ngành kế toán doanh nghiệp. Hy vọng bài viết trở thành tài liệu tham khảo hữu ích với bạn.