Hoá đơn đầu vào bỏ sót – Năm 2023 có rất nhiều sự biến động và thay đổi ở lĩnh vực thuế và kế toán. Bài viết này của Trung tâm đào tạo kế toán Việt Hưng sẽ tập trung vào chủ đề rất quan trọng được nhiều doanh nghiệp, đơn vị quan tâm chính là quy định cũng như cách kê khai, hạch toán hóa đơn đầu vào bỏ sót.

Việc bỏ sót hóa đơn đầu vào trong thời gian kê khai thuế có thể xảy ra nếu như kế toán không rà soát thật cẩn thận gây ra những rủi ro cho doanh nghiệp. Vậy kế toán cần phải làm gì để điều chỉnh được sai sót này? Hãy cùng tham khảo qua bài viết này của chúng tôi nhé.

1. Hóa đơn đầu vào là như thế nào?

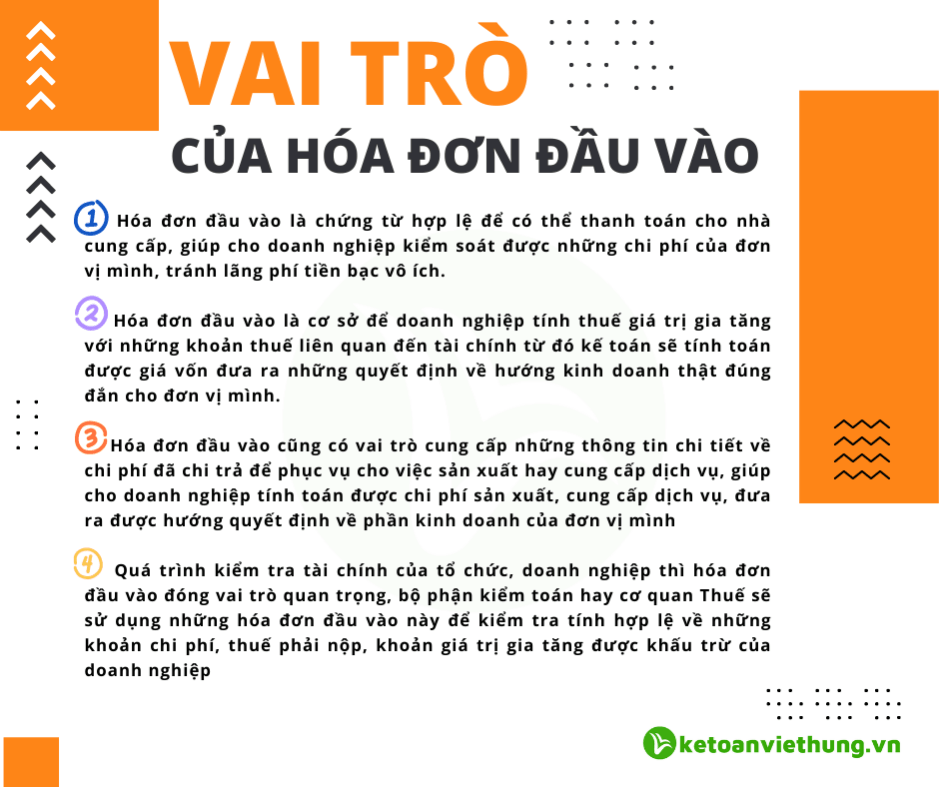

Hóa đơn đầu vào là một trong những loại hóa đơn xuất hiện khi doanh nghiệp, đơn vị mua sắm hàng hóa, nguyên vật liệu phục vụ cho mục đích sản xuất, kinh doanh. Về hình thức cũng như nội dung hóa đơn đầu vào giống như những hóa đơn thường khác không quá đặc biệt. Thuật ngữ này cũng được sử dụng để chỉ ra những khoản chi trong kế toán doanh nghiệp.

Một số loại chứng từ cần thiết cho hóa đơn đầu vào:

– Hợp đồng mua bán hàng hóa, có bổ sung thêm phụ lục ghi chi tiết về phần danh mục hàng hóa, vật tư doanh nghiệp mua.

– Phiếu nhập hàng hóa đã được mua vào kho của doanh nghiệp.

– Những loại giấy tờ: phiếu thu, biên lai ghi tiền giao dịch hàng hóa của doanh nghiệp đã được thực chi.

– Biên bản ghi nhận thanh lý về hợp đồng mua bán.

3. Những quy định về việc kê khai hóa đơn đầu vào bỏ sót

Để có thể nắm vững được cách kê khai hóa đơn đầu vào và điều chỉnh các sai sót một cách chính xác đúng theo quy định ở các văn bản pháp luật đề ra, các bạn cần phải tìm hiểu đến những quy định liên quan đã được nhà nước đề ra trước đó. Một số văn bản pháp lý cần tham khảo:

3.1 Về Luật quản lý thuế số 38/2019/QH14

Căn cứ theo điều 47 luật quản lý thuế số 38/2019/QH14 ban hành ngày 13/06/2019 quy định về việc khai bổ sung hồ sơ khai Thuế:

– Người nộp Thuế nếu có phát hiện ra sự sai sót trong hồ sơ khai Thuế đã nộp lên cơ quan Thuế, thì được kê khai bổ sung hồ sơ khai thuế trong thời hạn là 10 năm tính từ ngày hết thời gian nộp hồ sơ khai thuế của kỳ tính thuế có sự sai sót nhưng tất cả phải được hoàn tất khi cơ quan Thuế, cơ quan thẩm quyền công bố quyết định thanh tra, kiểm tra.

– Khi cơ quan thuế, Cơ quan có thẩm quyền đã công bố quyết định về việc thanh tra, kiểm tra thuế ở trụ sở người nộp thuế thì lúc này người nộp thuế vẫn được kê khai bổ sung hồ sơ khai Thuế, cơ quan Thuế sẽ thực hiện xử lý vi phạm về hành chính quản lý Thuế đối với những hành vi theo quy định Điều 142 và điều 143 của Luật này.

– Sau khi Cơ quan Thuế, cơ quan thẩm quyền đã ban hành kết luận, quyết định xử lý Thuế sau khi thanh tra, kiểm tra ở trụ sở người nộp Thuế thì việc kê khai bổ sung hồ sơ khai Thuế sẽ được quy định:

Người nộp Thuế được quyền kê khai bổ sung hồ sơ khai Thuế với trường hợp đã làm tăng số tiền Thuế phải nộp, giảm mức tiền thuế được khấu trừ hay giảm số tiền thuế được miễn, giảm, hoàn và bị xử phạt về vi phạt hành chính quản lý Thuế với hành vi theo quy định tại Điều 142, Điều 143 của Luật này.

Trường hợp người nộp Thuế có sự phát hiện hồ sơ khai Thuế sai sót nếu kê khai bổ sung làm giảm đi số tiền Thuế phải nộp hay làm tăng số tiền Thuế được khấu trừ, tăng số tiền Thuế được miễn, giảm, hoàn thì cần thực hiện theo đúng quy định về việc giải quyết khiếu nại Thuế.

3.2 Về Nghị định số 126/2020/NĐ – CP

Căn cứ theo Khoản 4 Điều 7 Nghị định 126/2020/NĐ – CP ban hành:

– Người nộp Thuế được nộp hồ sơ kê khai bổ sung không làm thay đổi về nghĩa vụ thuế thì chỉ cần nộp bản giải trình kê khai bổ sung và những tài liệu liên quan, không phải nộp tờ khai bổ sung.

Với trường hợp nếu người nộp thuế chưa nộp hồ sơ khai quyết toán Thuế năm thì người nộp thuế cần phải bồ sung hồ sơ kê khai thuế tháng, quý có sự sai sót, ngoài ra tổng hợp về số liệu kê khai bổ sung vào hồ sơ khai quyết toán thuế năm.

Với trường hợp nếu như người nộp thuế đã thực hiện việc nộp hồ sơ khai quyết toán thuế năm thì chỉ cần kê khai bổ sung hồ sơ khai quyết toán thuế năm. Riêng với trường hợp kê khai bổ sung tờ khai quyết toán thuế thu nhập cá nhân với tổ chức, cá nhân chi trả nguồn thu nhập từ tiền lương, tiền công thì đồng thời phải kê khai bổ sung tờ khai tháng, quý có sự sai sót tương ứng.

– Người nộp thuế khi kê khai thuế bổ sung nhưng dẫn đến việc tăng số thuế phải nộp hay là giảm đi số thuế đã được hoàn trả từ ngân sách nhà nước thì cần phải nộp đủ số tiền thuế phải nộp tăng thêm hay số tiền thuế được hoàn thừa, tiền chậm nộp vào ngân sách của nhà nước.

Với trường hợp kê khai bổ sung chỉ làm tăng hay giảm số thuế giá trị gia tăng được khấu trừ chuyển kỳ sau thì cần phải kê khai ngay vào kỳ tính thuế hiện tại. Người nộp thuế chỉ được kê khai bổ sung tăng số Thuế GTGT để khi hoàn với trường hợp chưa nộp hồ sơ kê khai thuế của kỳ tính thuế tiếp theo và chưa thực hiện nộp hồ sơ đề nghị hoàn thuế.

XEM THÊM

TCT đã hướng dẫn về việc kê khai bổ sung hóa đơn GTGT đầu vào:

Với trường hợp công ty kê khai bổ sung hóa đơn thuế giá trị gia tăng hàng hóa, dịch vụ mua vào (hóa đơn phát sinh từ tháng 01 năm 2021 – tháng 09 năm 2021), vào kỳ tính thuế tháng 10, tháng 11 năm 2021 trước khi CQT, cơ quan thẩm có quyền công bố quyết định về việc kiểm tra – thanh tra Thuế ngay tại cơ sở người nộp thuế thì phải thực hiện kê khai đúng theo quy đinh điểm b khoản 4 Điều 7 NĐ 126/2020/NĐ – CP.

3.3 CV số 2397/CTBNI – KKKTT của CT Bắc Ninh về việc kê khai hóa đơn đầu vào bỏ sót

– Với trường hợp công ty phát hiện ra những hóa đơn thuế GTGT đầu vào của các tháng trước chưa được kê khai thì Công ty, đơn vị phải thực hiện việc kê khai bổ sung khai Thuế đúng theo hướng dẫn tại Điều 47, Luật quản lý thuế số 38/2019/QH14 ngày 13 tháng 06 năm 2019 và khoản 4 điều 7 NĐ 126/2020/NĐ – CP.

Như vậy, thông qua nội dung được hướng dẫn chi tiết ở Văn bản pháp luật nêu trên, chúng ta có thể thấy được việc kê khai hóa đơn đầu vào bỏ sót sẽ được thực hiện:

– Đối với hóa đơn giá trị gia tăng hàng hóa, dịch vụ mua vào phát sinh trước khi áp dụng hóa đơn điện tử theo TT 78/2021/TT – BTC ban hành thì nếu như người nộp thuế phát hiện ra trước lúc áp dụng hóa đơn điện tử theo TT 78/2021/TT – BTC thì có quyền được kê khai bổ sung đúng vào thời điểm phát hiện ra sự sai sót đó.

Ví dụ: Vào tháng 11/2021 Công ty A phát hiện ra đã bỏ sót hóa đơn GTGT đầu vào của tháng 5/2021 và hóa đơn này đang được áp dụng hóa đơn điện tử theo NĐ 51/2010/NĐ – CP công ty sẽ được kê khai bổ sung vào tháng 11/2021.

– Đối với hóa đơn giá trị gia tăng hàng hóa, dịch vụ mua vào (nếu có phát sinh sau khi áp dụng hóa đơn điện tử theo TT 78/2021/TT – BTC) nếu phát hiện ra sự sau sót thì cần phải kê khai bổ sung đúng vào kỳ phát sinh của hóa đơn bỏ sót đó.

Ví dụ: Tháng 07/2023 Công ty A phát hiện ra việc bỏ sót hóa đơn GTGT đầu vào tháng 02/2023 và hóa đơn này đang áp dụng hóa đơn điện tử mới theo TT 78/2021/TT – BTC, công ty được kê khai bổ sung vào tháng 01/2023.

4. Kê khai và ghi nhận chi phí đối với hóa đơn mua vào bị bỏ sót

Trường hợp này gặp rất nhiều tại các Doanh nghiệp và có nhiều kế toán nghĩ rằng, hóa đơn đầu vào mình không kê khai thì công ty không ghi nhận chi phí nên không sao cả.

Nhưng ngày nay, áp dụng hóa đơn điện tử theo TT 78, CQT kiểm soát rất chặt chẽ. Do đó, đối với tất cả các hóa đơn đầu vào, kế toán phải thực hiện kê khai, ghi nhận vào chi phí TNDN (nếu đó là chi phí hợp lý), còn nếu là chi phí nhưng không hợp lý các bạn phải gạt ra và điền vào chỉ tiêu B4 trên tờ khai quyết toán thuế TNDN năm.

Trường hợp DN không kê khai 1 số hóa đơn đầu vào của năm 2022 thì phải thực hiệệ lập tờ khai thuế GTGT bổ sung tại kỳ có hóa đơn chưa được kê khai đó. Cụ thể, lập tờ khai bổ sung của tháng 10/2022 (nếu khai theo tháng. Nếu kê khai theo quý thì bạn lập tờ khai bổ sung quý 4/2022). Điền tiền thuế vào chỉ tiêu 24, tại chỉ tiêu 25 không điền thuế của hóa đơn bị bỏ sót đó (vì hóa đơn này không phục vụ hoạt động sản xuất kinh doanh của DN nên không được khấu trừ thuế).

>> Sau khi điều chỉnh cũng không làm thay đổi thuế khấu trừ hay phải nộp nên bạn không cần điền và chỉ tiêu 38 trên tờ khai thuế GTGT của kỳ phát hiện sai sót.

VỀ HẠCH TOÁN TOÁN: Cần hạch toán ghi nhận Nợ TK 811 của năm 2023 để không bị thay đổi BCTC năm 2022. Và điền số tiền chưa thuế của các hóa đơn chưa được kê khai đó vào chỉ tiêu B4 khi lập tờ khai quyết toán thuế TNDN năm 2023 vì đây là chi phí không hợp lý nên bị loại ra khi quyết toán.

Ví dụ: Năm 2022 có kê khai thiếu 1 hóa đơn số 0001071, giá trị 17 triệu, thuế 10%, tổng tiền thanh toán 18,7 trệu. Được phát hiện Quý 3/2023.

– Hạch toán vào kỳ phát hiện sai, để kê khai thuế vào quý 3/2023

Nợ 811: 17 triệu

Nợ 1331: 1,7 triệu

Có TK 111/112/331: 18,7 triệu

– Cách làm này sẽ không phải làm lại BCTC năm 2022, nhưng do đây là hóa đơn chi phí năm 2022 mà hạch toán vào năm 2023, sẽ không được ghi nhận chi phí hợp lý.

– Do đó, số tiền trên TK 811 kia, kế toán sẽ phải loại trừ trên chỉ tiêu B4 tờ khai Quyết toán thuế TNDN mẫu 03/TNDN.

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ kế toán cần tháo gỡ MỜI BẠN THAM GIA group FB CỘNG ĐỒNG LÀM KẾ TOÁN để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại: https://www.facebook.com/groups/congdonglamketoan

Bài viết của Trung tâm đào tạo kế toán Việt Hưng đã giúp các bạn hiểu được thêm về quy định kê khai hóa đơn đầu vào bị bỏ sót 2023. Nếu còn thắc mắc bạn có thể tham gia vào các khóa học tại Trung tâm để được giảng viên kế toán có chuyên môn, kinh nghiệm lâu năm kế toán giải đáp các thắc mắc nhé!