Thuế thu nhập cá nhân chuyển nhượng cổ phần – Vậy cá nhân nộp thuế ra sao? Sau đây, cùng kế toán Việt Hưng tìm hiểu qua bài viết ngay sau đây.

1. Hiểu thế nào là cổ phần – vốn góp?

a. Về cổ phần

Theo Điều 110. Công ty cổ phần Luật Doanh nghiệp năm 2014:

Theo Điều 111. Vốn công ty cổ phần Luật Doanh nghiệp năm 2014:

Theo Điều 111. Các loại cổ phần Luật Doanh nghiệp năm 2014:

b. Về vốn góp

Theo Khoản 13 Điều 4 tại Luật Doanh nghiệp năm 2014:

| Góp vốn là việc góp tài sản để tạo thành vốn điều lệ của công ty. Góp vốn bao gồm góp vốn để thành lập doanh nghiệp hoặc góp thêm vốn điều lệ của doanh nghiệp đã được thành lập. |

2. Tính thuế TNCN khi chuyển nhượng cổ phần, góp vốn

Theo Điều 16. Sửa đổi, bổ sung điểm a và điểm b khoản 2 Điều 11 Thông tư số 111/2013/TT-BTC như sau:

– Thu nhập tính thuế

Thu nhập tính thuế từ chuyển nhượng chứng khoán được xác định là giá chuyển nhượng chứng khoán từng lần.

Giá chuyển nhượng chứng khoán được xác định:

| a.1) Đối với chứng khoán giao dịch trên Sở Giao dịch chứng khoán: giá trị của chứng khoán được căn cứ vào giá tham chiếu trên Sở giao dịch chứng khoán tại thời điểm đăng ký quyền sở hữu chứng khoán. a.2) Đối với chứng khoán không thuộc trường hợp trên: giá trị của chứng khoán được căn cứ vào giá trị sổ sách kế toán của công ty phát hành loại chứng khoán đó tại thời điểm gần nhất trước thời điểm đăng ký quyền sở hữu chứng khoán. b) Đối với thừa kế, quà tặng là vốn góp trong các tổ chức kinh tế, cơ sở kinh doanh: thu nhập để tính thuế là giá trị của phần vốn góp được xác định căn cứ vào giá trị sổ sách kế toán của công ty tại thời điểm gần nhất trước thời điểm đăng ký quyền sở hữu phần vốn góp. |

– Thuế suất và cách tính thuế (chuyển nhượng Cổ phầp trong công ty cổ phần):

Cá nhân chuyển nhượng chứng khoán nộp thuế theo thuế suất 0,1% trên giá chuyển nhượng chứng khoán từng lần.

Cách tính thuế:

![]()

– Thuế suất và cách tính thuế (cá nhân khi chuyển nhượng phần vốn góp trong công ty TNHH, công ty Hợp danh)

| b) Thuế suất Thuế suất thuế thu nhập cá nhân đối với thu nhập từ chuyển nhượng vốn góp áp dụng theo Biểu thuế toàn phần với thuế suất là 20% c) Thời điểm xác định thu nhập tính thuế Thời điểm xác định thu nhập tính thuế là thời điểm hợp đồng chuyển nhượng vốn góp có hiệu lực. Riêng đối với trường hợp góp vốn bằng phần vốn góp thì thời điểm xác định thu nhập tính thuế từ chuyển nhượng vốn là thời điểm cá nhân chuyển nhượng vốn, rút vốn. |

3. Đối tượng khai thuế & Hồ sơ kê khai thuế TNCN chuyển nhượng vốn

Theo Khoản 1 Điều 6 Thông tư 111/2013/TT-BTC:

| b) Kỳ tính thuế theo từng lần phát sinh thu nhập: áp dụng đối với thu nhập từ đầu tư vốn, thu nhập từ chuyển nhượng vốn, thu nhập từ chuyển nhượng bất động sản, thu nhập từ trúng thưởng, thu nhập từ bản quyền, thu nhập từ nhượng quyền thương mại, thu nhập từ thừa kế, thu nhập từ quà tặng. |

Theo Khoản 4. Khai thuế đối với thu nhập từ hoạt động chuyển nhượng vốn (trừ chuyển nhượng chứng khoán) Đều 16 của Thông tư 156/2013/TT-BTC:

a) Nguyên tắc khai thuế

a.1) Cá nhân cư trú chuyển nhượng vốn góp khai thuế theo từng lần chuyển nhượng không phân biệt có hay không phát sinh thu nhập.

a.2) Cá nhân không cư trú có thu nhập từ chuyển nhượng vốn góp tại Việt Nam không phải khai thuế trực tiếp với cơ quan thuế mà tổ chức, cá nhân nhận chuyển nhượng thực hiện khấu trừ thuế và khai thuế theo khoản 1 Điều này. Trường hợp bên nhận chuyển nhượng là cá nhân thì chỉ khai thuế theo từng lần phát sinh không khai quyết toán thuế đối với nghĩa vụ khấu trừ.

a.3) Doanh nghiệp làm thủ tục thay đổi danh sách thành viên góp vốn trong trường hợp chuyển nhượng vốn mà không có chứng từ chứng minh cá nhân chuyển nhượng vốn đã hoàn thành nghĩa vụ thuế thì doanh nghiệp nơi cá nhân chuyển nhượng vốn có trách nhiệm khai thuế, nộp thuế thay cho cá nhân.

Trường hợp doanh nghiệp nơi cá nhân chuyển nhượng vốn nộp thuế thay cho cá nhân thì doanh nghiệp thực hiện việc khai thay hồ sơ khai thuế của cá nhân. Doanh nghiệp khai thay ghi cụm từ “Khai thay” vào phần trước cụm từ “Người nộp thuế hoặc Đại diện hợp pháp của người nộp thuế” đồng thời người khai ký, ghi rõ họ tên, đóng dấu của doanh nghiệp. Trên hồ sơ tính thuế, chứng từ thu thuế vẫn phải thể hiện người nộp thuế là cá nhân chuyển nhượng vốn góp (trường hợp là chuyển nhượng vốn của cá nhân cư trú) hoặc cá nhân nhận chuyển nhượng vốn (trường hợp là chuyển nhượng vốn của cá nhân không cư trú).

b) Hồ sơ khai thuế

Cá nhân cư trú có thu nhập từ chuyển nhượng vốn góp khai thuế theo mẫu sau:

– Tờ khai thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ chuyển nhượng vốn mẫu số 04/TBT-CNV-TNCN ban hành kèm theo Thông tư này.

– Bản chụp Hợp đồng chuyển nhượng vốn góp.

– Tài liệu xác định trị giá vốn góp theo sổ sách kế toán, hợp đồng mua lại phần vốn góp trong trường hợp có vốn góp do mua lại.

– Bản chụp các chứng từ chứng minh chi phí liên quan đến việc xác định thu nhập từ hoạt động chuyển nhượng vốn góp và cá nhân ký cam kết chịu trách nhiệm vào bản chụp đó.

Cơ quan thuế lập Thông báo số thuế phải nộp mẫu số 04/TBT-CNV-TNCN ban hành kèm theo Thông tư này gửi cho cá nhân (kể cả trường hợp không phát sinh số thuế phải nộp).

c) Nơi nộp hồ sơ khai thuế

Cá nhân, doanh nghiệp khai thay nộp hồ sơ khai thuế chuyển nhượng vốn góp tại cơ quan thuế trực tiếp quản lý doanh nghiệp có vốn góp chuyển nhượng.

d) Thời hạn nộp hồ sơ khai thuế

Cá nhân khai thuế đối với thu nhập từ chuyển nhượng vốn góp khai thuế thu nhập cá nhân chậm nhất là ngày thứ 10 (mười) kể từ ngày hợp đồng chuyển nhượng vốn góp có hiệu lực.

Trường hợp doanh nghiệp nộp thuế thay cho cá nhân thì thời điểm nộp hồ sơ khai thuế chậm nhất là trước thời điểm làm thủ tục thay đổi danh sách thành viên góp vốn theo quy định của pháp luật.

đ) Thời hạn nộp thuế

Thời hạn nộp thuế là thời hạn ghi trên Thông báo nộp thuế của cơ quan thuế.

Lưu ý:

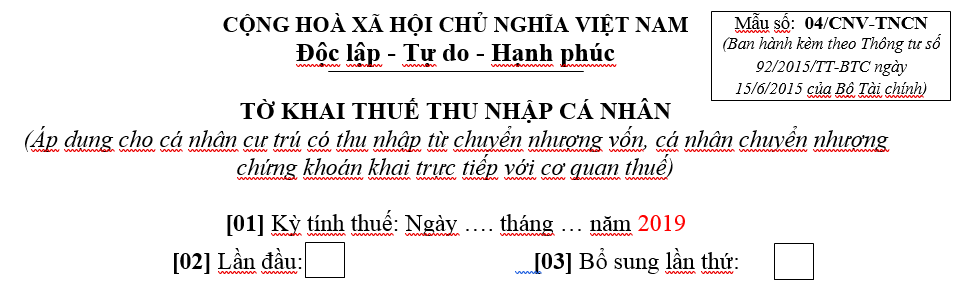

– Trường hợp cá nhân trực tiếp với cơ quan thuế : Tờ khai thuế TNCN chuyển nhượng vốn Mẫu 04/CNV-TNCN kèm theo Thông tư 92

– Trường hợp cá nhân thông qua doanh nghiệp (DN kê khai thay): Tờ khai thuế TNCN chuyển nhượng vốn Mẫu 06/TNCN kèm theo Thông tư 92

=> Cơ quan thuế lập Thông báo số thuế phải nộp mẫu số 04/TBT-CNV-TNCN ban hành kèm theo Thông tư 92

4. Tờ khai thuế TNCN – Mẫu số 04/TBT-CNV-TNCN

[04] Tên người nộp thuế: NGUYỄN MẠNH CƯỜNG

[06] Địa chỉ: Số 2/2 ngõ 84 đường Trần Quang Diệu, phường Ô Chợ Dừa [07] Quận/huyện: Quận Đống Đa [08] Tỉnh/thành phố: Hà Nội [09] Điện thoại: 098 868 0223 [10] Fax:….….…….. [11] Email: lamketoan.vn@gmail.com [12] Tên tổ chức khai thay (nếu có):…………………………………………..

[14] Địa chỉ: ……………………..…………………………………………………. [15] Quận/huyện: ………………. [16] Tỉnh/Thành phố: ………………………………………… [17] Điện thoại: ………………… [18] Fax: …………………….. [19] Email: …………………. [20] Tên đại lý thuế (nếu có):…………………………………………………………….

[22] Địa chỉ: …………………………………………………………………………… [23] Quận/huyện: ………………. …..[24] Tỉnh/thành phố: ……………………………………….. [25] Điện thoại: ……………….. .…. [26] Fax: ………………….. [27] Email: ………………….. [28] Hợp đồng đại lý thuế: Số…………………………………….Ngày:……………………………… [29] Hợp đồng chuyển nhượng vốn số: ….……………..Ngày …..tháng……năm ….. [30] Giấy phép đăng ký kinh doanh số: ……………………….Ngày……tháng …..năm….. Cơ quan cấp: …………………………………………………….Ngày cấp:………………………..

[31] Họ và tên:………………………………………………………………………………………………………………..

[33] Số CMND/hộ chiếu (trường hợp chưa có mã số thuế):…………………………………………….. [34] Địa chỉ: …………………………………………………………………………………………………………………… [35] Quận/huyện: …………………[36] Tỉnh/thành phố: ……………………………………………. [37] Điện thoại:………………….[38] Fax:………………….[39] Email: ………………………… III. CHI TIẾT TÍNH THUẾ Đơn vị tiền: Đồng Việt Nam

( Chú ý: Trường hợp cá nhân được miễn, giảm thuế theo Hiệp định tránh đánh thuế hai lần, đề nghị nộp Hồ sơ thông báo thuộc diện miễn, giảm thuế theo Hiệp định theo quy định) Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về những số liệu đã khai./.

Ghi chú: Trường hợp cá nhân được miễn giảm thuế theo Hiệp định tránh đánh thuế hai lần thì cơ quan thuế không phải ra thông báo này | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Các bạn Tải mẫu số 04/TBT-CNV-TNCN TẠI ĐÂY

Trên đây là cách nộp thuế thu nhập cá nhân chuyển nhượng cổ phần mà kế toán Việt Hưng chia sẻ hy vọng sẽ giúp ích cho các bạn nhà kế – Chúc cá bạn luôn thành công trên con đường mình đã chọn!