Thông tư 111 thuế TNCN cùng những điểm đáng lưu ý – những vấn đề liên quan tới thuế thu nhập cá nhân luôn nhận được sự quan tâm từ mọi người, đặc biệt là những doanh nghiệp, kế toán viên, những cá nhân có thu nhập đủ điều kiện để áp thuế TNCN. Để mọi người nắm bắt kịp thời và áp dụng vào thực tế, hôm nay chúng tôi xin đưa ra một số điểm cần lưu ý trong thông tư 111/2013/TT-BTC.

Đây là thông tư được Bộ Tài chính ban hành vào ngày 15/08/2013, hướng dẫn thực hiện Luật Thuế TNCN, Luật sửa đổi, bổ sung một số điều của Luật Thuế TNCN và Nghị định số Dịch vụ quyết toán thuế 65/2013/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật Thuế TNCN và Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân.

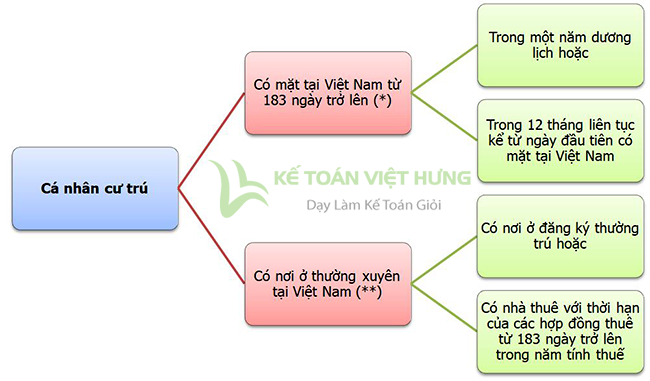

1. Về xác định địa chỉ cư trú

Trường hợp 1: Thông tư này điều chỉnh quy định về điệu kiện xác định cá nhân cư trú căn cứ thời hạn thuê nhà để ở trên hợp đồng thuê nhà là từ 183 ngày trở lên, thay vì quy định là 90 ngày trở lên như trước.

Trường hợp 2: Cá nhân không cư trú là nhóm cá nhân không thỏa mãn một trong hai điều kiện cần thiết để xác định là cá nhân cư trú.

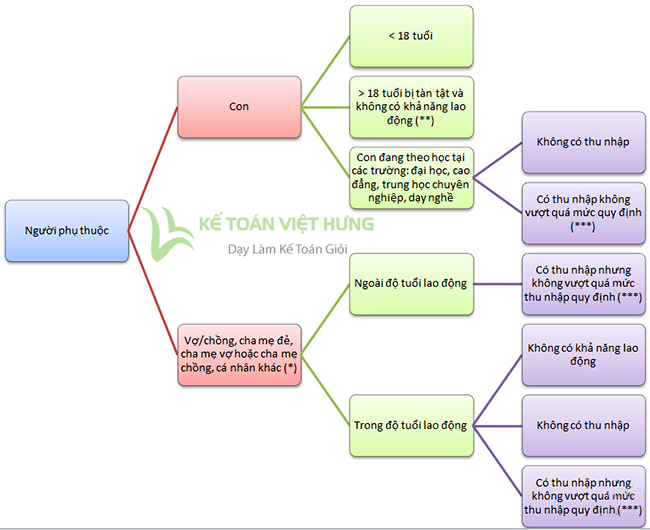

2. Về mức giảm trừ gia cảnh

Giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú

Thông tư 111/2013/TT-BTC có quy định áp dụng mức giảm trừ gia cảnh đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công và từ kinh doanh như sau:

– Giảm trừ cho bản thân người nộp thuế: 9 triệu đồng/tháng.

– Đối với mỗi người phụ thuộc thuộc diện được giảm trừ, mức giảm là 3,6 triệu đồng/tháng, với điều kiện quy định là người phụ thuộc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1 triệu đồng. Hạn nộp hồ sơ chứng minh người phụ thuộc là trong thời hạn 3 tháng kể từ ngày đăng ký người phụ thuộc, kể cẩ trường hợp đăng ký thay đổi người phụ thuộc. Cơ quan thuế sẽ cấp mã số thuế cho người phụ thuộc khi người nộp thuế đăng ký giảm trừ gia cảnh cho người phụ thuộc, khi đó sẽ được tạm tính giảm trừ gia cảnh trong năm kể từ khi đăng ký. Nếu trường hợp người phụ thuộc đã được đăng ký giảm trừ gia cảnh trước ngày thông tư có hiệu lực thi hành thì vẫn tiếp tục được giảm trừ gia cảnh và sẽ được cấp mã số thuế cho người phụ thuộc.

Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo

“Các khoản đóng góp từ thiện, nhân đạo được trừ vào thu nhập trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú”.

=> điều kiện giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo giống với giảm trừ gia cảnh.

Những trường hợp được giảm trừ:

- Khoản đóng góp vào tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương tựa.

- Khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học.

3. Về khoản thu nhập không tính vào thu nhập chịu thuế

Thông tư này có bổ sung thêm về khoản thu nhập không tính vào thu nhập chịu thuế, ví dụ khoản tiền ăn trưa cho người lao động theo mức chi phù hợp theo quy định Nhà nước, khoản tiền học phí cho con cái của người lao động Việt Nam đang làm việc tại nước ngoài học tập ở nước ngoài, con người nước ngoài học tại Việt Nam theo bậc học từ mầm non đến trung học phổ thông do người sử dụng lao động trả hộ.

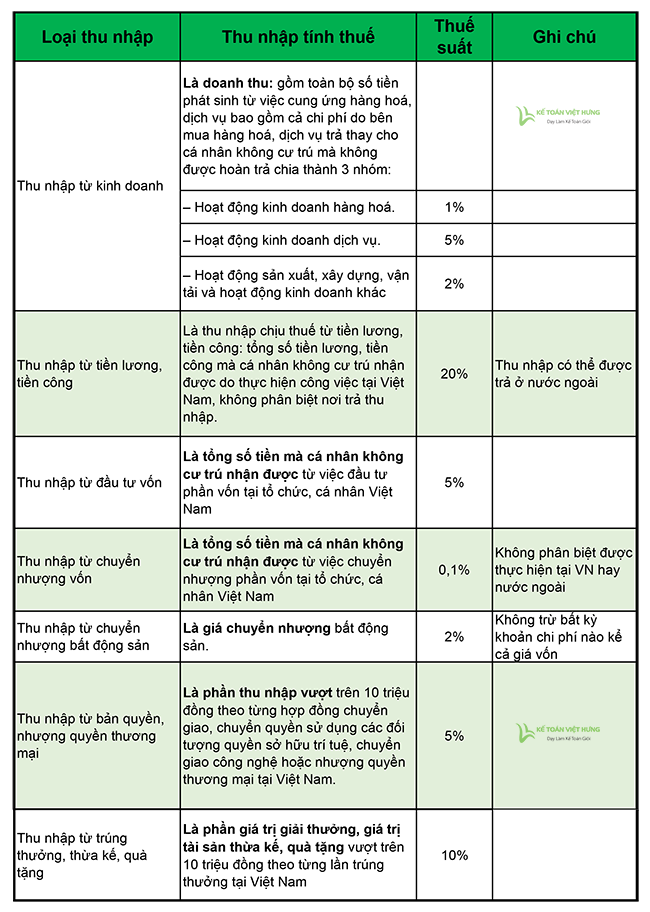

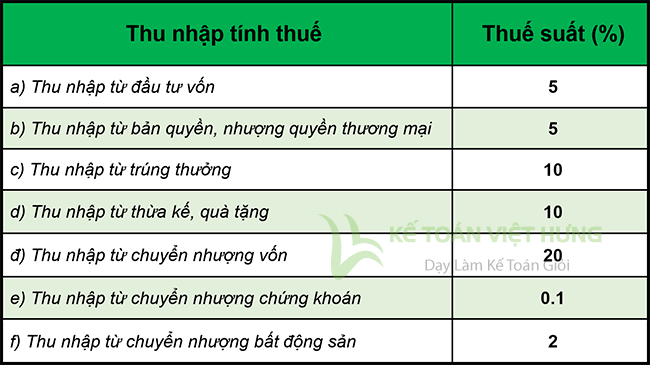

4. Về thuế suất

Trường hợp 1: Cá nhân không cư trú

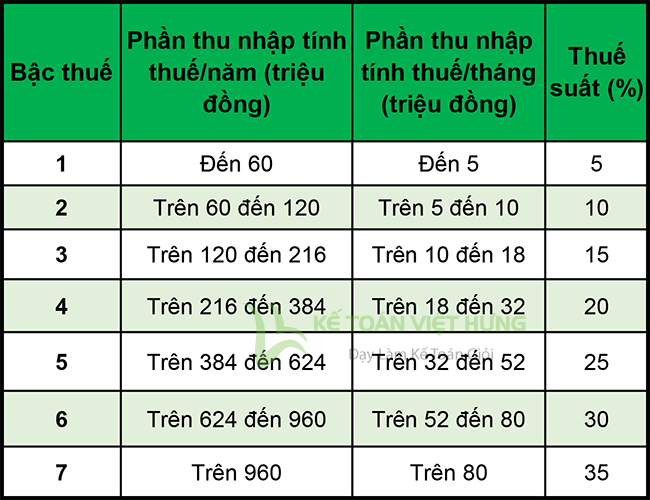

Trường hợp 2: Cá nhân cư trú

Với thu nhập tính thuế từ kinh doanh, thu nhập từ tiền lương, tiền công:

Với thu nhập từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng:

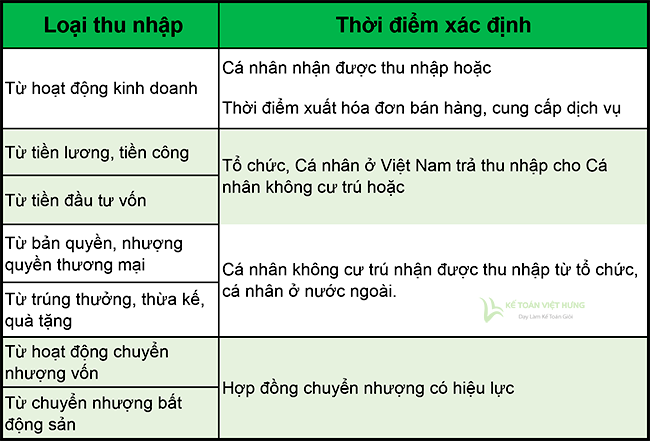

Thời điểm xác định thu nhập chịu thuế:

5. Về khai thuế và quyết toán thuế

Tiếp theo, một điểm cần lưu ý ở Thông tư này là quy định về khai thuế và quyết toán thuế ở một số trường hợp cụ thể như sau: Khai thuế đối với tổ chức, cá nhân trả thu nhập chịu thuế TNCN:

a, Tổ chức, cá nhân trả thu nhập khấu trừ thuế TNCN khai thuế theo tháng hoặc quý. Trường hợp trong tháng hoặc quý, tổ chức, cá nhân trả thu nhập không phát sinh khấu trừ thuế TNCN thì không phải khai thuế.

b, Việc khai thuế theo tháng hoặc quý được xác định một lần kể từ tháng đầu tiên có phát sinh khấu trừ thuế và áp dụng cho cả năm tính thuế, cụ thể:

– Tổ chức, cá nhân trả thu nhập phát sinh số thuế khấu trừ trong tháng của ít nhất một loại tờ khai thuế TNCN từ 50 triệu đồng trở lên thì thực hiện khai thuế theo tháng, trừ trường hợp tổ chức, cá nhân trả thu nhập thuộc diện khai thuế theo quý.

– Cá nhân, nhóm cá nhân kinh doanh nộp thuế theo phương pháp khoán là cá nhân kinh doanh, nhóm cá nhân kinh doanh không thực hiện đúng quy định của pháp luật về kế toán, hóa đơn, chứng từ, không xác định được doanh thu, chi phí và thu nhập chịu thuế thực hiện khai thuế theo năm.

– Cá nhân kinh doanh lưu động (buôn chuyến) khai thuế TNCN theo từng lần phát sinh.

– Cá nhân kinh doanh dùng hóa đơn do cơ quan thuế bán lẻ theo từng số khai thuế TNCN theo từng lần phát sinh đối với doanh thu trên hóa đơn.

Để có thể tính được thuế TNCN, kế toán cần nắm rõ quy định về thuế thu nhập cá nhân hiện đang áp dụng theo thông tư 111/2013/TT-BTC. Bạn cần nắm rõ một số điều cơ bản về quy định này như sau:

– Thu nhập tính thuế: đây là khoản thu nhập áp dụng vào biểu thuế và tính ra số thuế TNCN phải nộp, nó được xác định theo công thức:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Trong đó, các khoản giảm trừ gồm có:

+ Giảm trừ gia cảnh: đối với bản thân người nộp thuế, mức giảm trừ là 9 triệu đồng, với người phụ thuộc là 3,6 triệu đồng/ người ( tính trên 1 tháng).

+ Các khoản bảo hiểm: BHYT, BHXH, BHTN ( bắt buộc)., chiếm 10,5% lương.

+ Khoản đóng góp từ thiện, khuyến học, nhân đạo,… ( nếu có)

– Thu nhập chịu thuế là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà cơ quan chi trả cho cá nhân. Thu nhập chịu thuế được xác định theo công thức:

| Thu nhập tính thuế = Tổng lương – Các khoản được miễn thuế |

Trong đó, các khoản được miễn thuế gồm có:

- Tiền phụ cấp điện thoại theo quy định.

- Tiền ăn giữa ca, ăn trưa (không quá 680.000đ/tháng).

- Tiền trang phục ( không quá 5 triệu đồng/năm)

- Tiền lương vượt trội được trả cao hơn khi tăng că so với làm việc trong giờ quy định.

Công thức xác định số thuế TNCN phải nộp là:

| Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất |

Thuế suất ở đây được tính theo biểu thuế lũy tiến từng phần.

Trên đây là bài viết về những điều cần lưu ý ở Thông tư 111/2013 của Bộ Tài chính về thuế thu nhập cá nhân. Mong rằng đây sẽ là một nguồn tham khảo hữu ích cho bạn đọc. Chúc các bạn thành công!