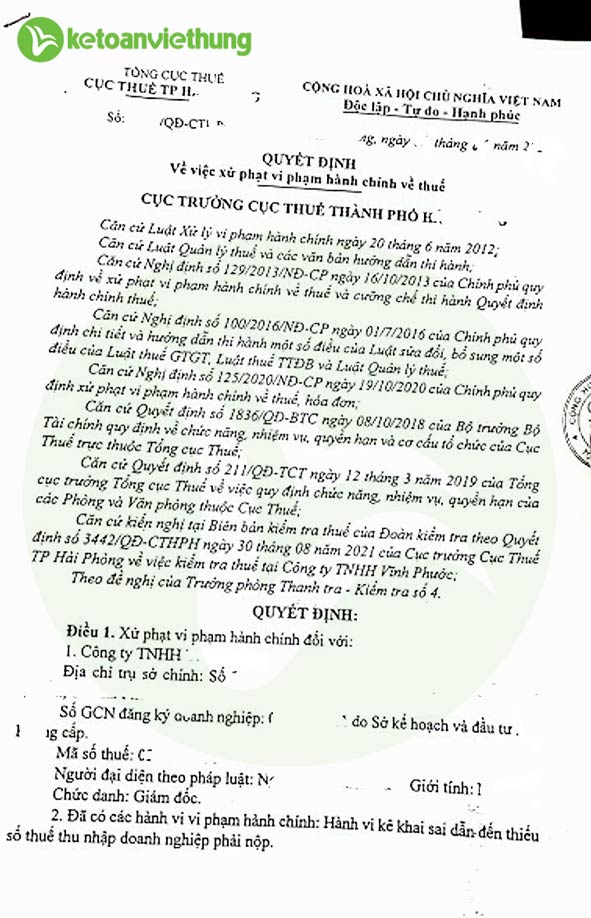

Hạch toán tiền phạt chậm nộp thuế | Chúng ta chắc đã quen với các cụm từ phạt chậm nộp thuế – truy thu thuế sau quyết toán rồi đúng không. Do đó, bài viết dưới đây Kế Toán Việt Hưng đưa ra các bút toán khi bị truy thu thuế sau quyết toán.

1. Truy thu thuế là gì?

–Truy thu thuế là quyết định hành chính của cơ quan thuế trong việc yêu cầu các đối tượng phải nộp đầy đủ phần thuế còn thiếu vào ngân sách nhà nước.

– Truy thu thuế khi liên quan đến những khoản nợ thuế từ năm trước. Người nộp thuế có thể xuất phát từ việc cố ý hay vô tình nộp chậm, cụ thể gồm những hành vi như:

Người phải nộp thuế vi phạm việc kê khai thu nhập, không thực hiện đúng nghĩa vụ nộp thuế cho cơ quan nhà nước.

Người phải nộp thuế không báo cáo toàn bộ thu nhập kiếm được trong năm tính thuế.

- Người nộp thuế bỏ qua việc kê khai thuế trong năm nhất định..

Tuy nhiên, không phải tất cả các trường hợp truy thu thuế thu nhập cá nhân hay thu nhập doanh nghiệp đều xuất phát từ hành vi vi phạm pháp luật. Việc chậm nộp thuế có thể xuất phát từ những nguyên nhân chủ quan hoặc khách quan. Do đó, về bản chất, truy thu thuế là quyết định hành chính, không cần phải xử phạt vi phạm. Trong trường hợp phát hiện cố ý vi phạm quy định nộp thuế thì sẽ có cơ quan có thẩm quyền đứng ra xử lý.

– Thuế bị truy thu là các loại thuế chưa được thanh toán một phần hoặc toàn bộ trong năm khi chúng đáo hạn. Việc truy thu thuế là một quyết định hành chính của cơ quan thuế, yêu cầu đối tượng nộp thuế phải nộp phần thuế còn thiếu vào ngân sách nhà nước.

– Thuế bị truy thu đề cập đến các khoản nợ thuế từ năm trước đó. Người nộp thuế có thể cố ý hoặc vô ý chưa nộp đủ thuế. Các lí do này bao gồm: việc kê khai thu nhập và không thực hiện nghĩa vụ thuế; không báo cáo tất cả thu nhập kiếm được trong năm tính thuế; bỏ qua việc khai thuế trong năm tính thuế nhất định, khai phần khấu trừ nhưng thực tế không được tính,…

– Thuế bị truy thu là các loại thuế chưa được thanh toán một phần hoặc toàn bộ trong năm khi chúng đáo hạn. Việc truy thu thuế là một quyết định hành chính của cơ quan thuế, yêu cầu đối tượng nộp thuế phải nộp phần thuế còn thiếu vào ngân sách nhà nước.

– Thuế bị truy thu đề cập đến các khoản nợ thuế từ năm trước đó. Người nộp thuế có thể cố ý hoặc vô ý chưa nộp đủ thuế. Các lí do này bao gồm: việc kê khai thu nhập và không thực hiện nghĩa vụ thuế; không báo cáo tất cả thu nhập kiếm được trong năm tính thuế; bỏ qua việc khai thuế trong năm tính thuế nhất định, khai phần khấu trừ nhưng thực tế không được tính,…

→ Trong thực tế chúng ta thường thấy truy thu các loại thuế sau: Truy thu thuế GTGT, Truy thu thuế TNDN, phạt chậm nộp, Phạt vi phạm hành chính, Loại kho sau quyết toán, Thuế TNCN.

XEM THÊM:

Hướng dẫn cách nộp tiền thuế môn bài MỚI NHẤT

Hướng dẫn nộp thuế điện tử chi tiết từ A-Z | Kế Toán Việt Hưng

Hướng dẫn cách tính tiền chậm nộp thuế – các trường hợp áp dụng

Theo điều 59 Luật quản lý Thuế 2019 ta có một số trường hợp phải hạch toán tiền chậm nộp thuế được quy định tại như sau:

- Người nộp thuế chậm so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế.

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan có thẩm quyền kiểm tra phát hiện thiếu số tiền thuế phải nộp.

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn.

- Khi có quyết định phạt nộp chậm thuế thì lúc đó Doanh nghiệp chính thức phải nộp thuế chậm nộp phạt.

2. Các hạch toán tiền phạt chậm nộp thuế

Truy thu thuế GTGT

Hạch toán thuế GTGT

– Nợ TK 4211

– Có TK 33311

Nộp tiền thuế

– Nợ TK 33311

– Có TK 111; 112

Truy thu thuế TNDN

Cách hạch toán truy thu thuế TNDN

– Nợ TK 4211

– Có TK 3334

Nộp tiền thuế

– Nợ TK 3334

– Có TK 111; 112

Phạt chậm nộp

Hạch toán

– Nợ TK 811

– Có TK 3339

Nộp tiền thuế

– Nợ TK 3339

– Có TK 111, 112

Phạt vi phạm hành chính

Hạch toán

– Nợ TK 811

– Có TK 3339

Nộp thuế

– Nợ TK 3339

– Có TK 111, 112

Loại kho sau quyết toán

*Tài sản thiếu chờ xử lý

-Nợ TK 1381

-Có TK 156; 152; 153

*Khí quyết toán thuế yêu cầu loại

– Nợ TK 811

– Có TK 1381

Trường hợp thuế TNCN

*Trường hợp khấu trừ vào tiền lương của người lao động kỳ này

– Có TK 3335 – Thuế TNCN phải nộp

– Có TK 334 – Phải trả người lao động

*Trường hợp do công ty phải trả

– Có TK 3335- Thuế TNCN phải nộp

– Nợ TK 4211- Lợi nhuận chưa phân phối năm trước

Bút toán nộp tiền

Nợ TK 3335

Có TK 111; 112

Điều chỉnh sổ trích khấu hao TSCĐ

Trường hợp qua kiểm tra phát hiện công ty trích khấu hao cao hơn mức quy định tại chế độ quản lý sử dụng và trích khấu hao TSCĐ ban hành kèm theo Quyết định số 206/2003/QĐ-BTC ngày 12/12/2003 của Bộ Trưởng Bộ Tài chính, làm ảnh hưởng đến lợi nhuận thực tế của các kỳ kế toán từ năm 2002 đến năm 2005 thì Công ty hạch toán điều chỉnh lại số trích vượt mức quy định như sau:

Có TK 4211- Lợi nhuận chưa phân phối năm trước

Nợ TK 214- Hao mòn TSCĐ

Ví dụ hạch toán tiền phạt chậm nộp thuế

VD: Công ty X nợ 80.000.000 tiền thuế GTGT, có thời hạn nộp chậm nhất là ngày 30/07/2020. Ngày 25/10/2020 kế toán Công ty X nộp số tiền thuế 80.000.000 vào ngân sách nhà nước. Số ngày chậm nộp được tính từ ngày 31/07/2020 đến ngày 25/09/2020, thì số tiền phạt chậm nộp thuế như sau:

Tính số ngày chậm nộp:

Số ngày chậm nộp = (30/07 đến 31/07) + (01/08 đến 31/08) + (01/09 đến 25/09)

Số ngày chậm nộp = 1 + 31 + 25 = 57 (ngày)

Tính số tiền phạt chậm nộp:

Số tiền phạt chậm nộp thuế = 80.000.000 x 0,03% x 57 = 1.368.000 (đồng)

Hạch toán

– Nợ TK 811: 1.368.000 (đồng)

– Có TK 3339: 1.368.000 (đồng)

Nộp tiền thuế

– Nợ TK 3339: 1.368.000 (đồng)

– Có TK 111, 112: 1.368.000 (đồng)

Nếu bạn có bất kỳ vướng mắc nào về nghiệp vụ hạch toán tiền phạt chậm nộp thuế cần tháo gỡ MỜI BẠN THAM GIA ĐẶT CÂU HỎI để giải đáp NGAY LẬP TỨC bởi đội ngũ kế toán trưởng tại Group CỘNG ĐỒNG LÀM KẾ TOÁN: https://www.facebook.com/groups/congdonglamketoan

Trên đây, chúng ta đã trình bày về các bút toán truy thu khi quyết toán thuế về truy thu thuế GTGT, thuế TNCN, thuế TNDN… . Hi vọng đã giúp bạn hoàn thành công việc xuất sắc hơn. Truy cập fanpage của chúng tôi để nhận những chia sẻ về nghiệp vụ kế toán nhé!