Có rất nhiều doanh nghiệp phát sinh chi phí mua vé máy bay cho nhân viên đi công tác thông qua việc mua vé qua website thương mại điện tử. Vậy làm thế nào để chi phí đó được khấu trừ thuế và tính vào chi phí hợp lý khi tính thuế thu nhập doanh nghiệp và hạch toán chi phí này ra sao là câu hỏi luôn được đặt ra.

Trong nội dung bài viết này Lamketoan.vn sẽ chia sẻ đến các bạn các chứng từ cần thiết phải có để chi phí mua vé máy bay điện tử đủ điều kiện được khấu trừ và tính vào chi phí hợp lý theo quy định và cách hạch toán cụ thể:

A. Căn cứ để được khấu trừ và tính vào chi phí khi tính thuế TNDN

1. Điều kiện để được khấu trừ Thuế VAT mua vào

Tại khoản 1, Khoản 2 Điều 15 Thông tư số 219/2013/TT-BTC của Bộ tài chính quy định điều kiện khấu trừ thuế GTGT đầu vào:

a. Có hóa đơn GTGT hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế GTGT khâu nhập khẩu…

b. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào ( vao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên

Chứng từ thanh toán không dùng tiền mặt gồm chứng từ thanh toán qua ngân hàng và chứng từ thanh toán không dùng tiền mặt khác hướng dẫn tại khoản 3 và khoản 4 Điều này…”

2. Điều kiện chi phí được tính vào chi phí hợp lý

Tại Khoản 1 Điều 6 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 quy định:

“Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a. Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

b. Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c. Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế GTGT…”

3. Điều kiện để chi phí mua vé máy bay điện tử được khấu trừ

Tại điểm 8 Khoản 2 Điều 6 Thông tư số 78/2014/TT-BTC Điều kiện để chi phí mua vé máy bay điện tử được khấu trừ

và tính vào chi phí được trừ khi tính thuế TNDN được quy định như sau.

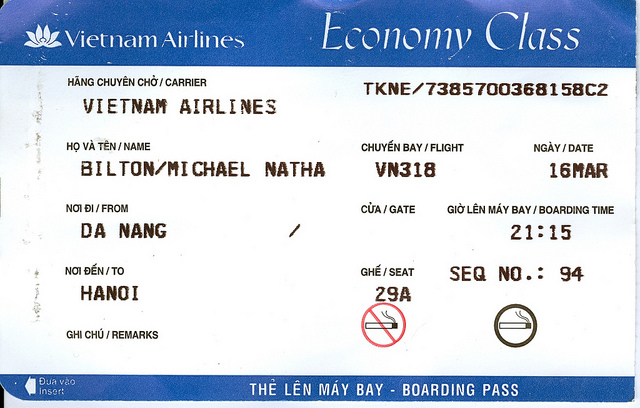

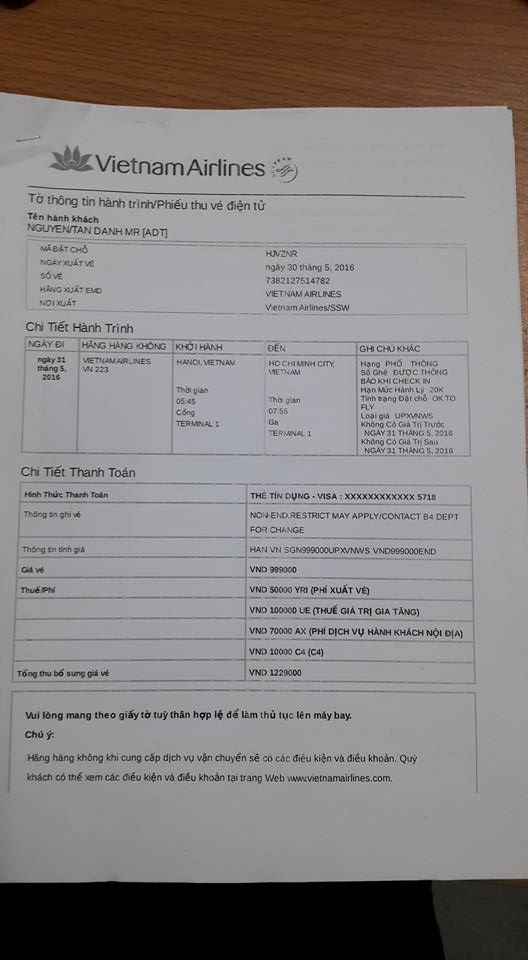

- Trường hợp doanh nghiệp có mua vé máy bay qua website thương mại điện tử cho người lao động đi công tác để phục vụ hoạt động sản xuất kinh doanh của doanh nghiệp thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, thẻ lên máy bay (boarding pass) và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển.

- Trường hợp doanh nghiệp không thu hồi được thẻ lên máy bay của người lao động thì chứng từ làm căn cứ để tính vào chi phí được trừ là vé máy bay điện tử, giấy điều động đi công tác và chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có các nhân tham gia hành trình vận chuyển.

4. Kết luận

+ Để vé máy bay mà doanh nghiệp tự mua qua website thương mại điện tử được khấu trừ và tính vào chi phí khi tính thuế TNDN thì cần có những giấy tờ sau:

- Vé máy bay điện tử

- Thẻ lên máy bay (boarding pass)

- Chứng từ thanh toán không dùng tiền mặt

+ Trường hợp không thu hồi được thẻ lên máy bay của người lao động thì chứng từ làm căn cứ để tính vào chi phí được trừ là

- Vé máy bay điện tử

- Giấy điều động đi công tác

- Chứng từ thanh toán không dùng tiền mặt của doanh nghiệp có cá nhân tham gia hành trình vận chuyển.

+ Trường hợp người lao động tự mua vé máy bay, thanh toán bằng thẻ ATM hoặc thẻ tín dụng mang tên cá nhân, sau đó về thanh toán lại với doanh nghiệp thì cần

- Vé máy bay

- Thẻ lên máy bay ( nếu thu hồi được thẻ)

- Các giấy tờ liên quan đến việc điều động người lao động đi công tác có xác nhận của doanh nghiệp

- Quy định của doanh nghiệp cho phép người lao động thanh toán công tác phí bằng thẻ cá nhân do người lao động được cử đi công tác là chủ thẻ và thanh toán lại với doanh nghiệp

- Chứng từ thanh toán tiền vé của doanh nghiệp cho cá nhân mua vé

- Chứng từ thanh toán không dùng tiền mặt của cá nhân tham gia hành trình vận chuyển.

B. Cách hạch toán

+ Trường hợp doanh nghiệp mua vé máy bay cho Giám đốc hoặc nhân viên văn phòng đi công tác:

Nợ TK 642 : Số tiền vé + khoản phí không chịu thuế

Nợ TK 1331 : Thuế GTGT

Có TK thanh toán

+ Trường hợp doanh nghiệp mua vé cho công nhân đi xây dựng công trình:

Nợ TK 154 : Số tiền vé + khoản phí không chịu thuế (QĐ 48)

Nợ TK 1331: Thuế GTGT

Có TK thanh toán

Hoặc

Nợ TK 627 : Số tiền vé + khoản phí không chịu thuế (TT 200)

Nợ TK 1331: Thuế GTGT

Có TK thanh toán

Lamketoan.vn

Ủng hộ chúng tôi bằng cách chia sẻ bài viết nếu thấy hữu ích các bạn nhé!

Như vậy khi kê khai trên phần mềm HTKK phần giá trị hàng hóa có cộng thêm khoản phí không chịu thuế không ạ? hay chỉ cộng khoản chịu thuế ạ (giá cước + phí dịch vụ)?

Trung tâm chào bạn:

Trên phần mềm HTKK bạn công luôn khoản phí không chịu thuế vào luôn nhé. Còn bên thuế chỉ thể hiện số thuế GTGT của khoản chịu thuế thôi. Mặc dù hiện tại trên phần mềm HTKK 3.4.0 không cần phải nộp phụ lục 01-1/GTGT và 01-2/GTGT nhưng bạn nên khai vào và vẫn lưu bảng kê mua vào và bán ra lại để nhằm mục đích dễ kiểm soát và quyết toán thuế về sau.

ad cho minh hỏi là nếu mua vé vao tháng 11.20×1 mà tháng 2.20×2 mới thực sự đi vậy chi phí và thuế gtgt được khấu trừ sẽ được tính cho năm nào ạ

vậy cho hỏi những tiêu thức như mã số thuế, số hóa đơn thì phải làm sao ạ? Để trống luôn hay là sao?

Chào bạn, số hóa đơn bạn ghi số vé, còn mã số thuế thì không cần nhé

cho mình hỏi chút nhé admin? cty mình là cty thương mại nên có chương trình cho khách hàng nếu mua hàng với 1 sl lớn và thanh toán sớm sẽ đc hưởng chương trình đi du lịch nước ngoài. khi chốt mình chốt đc 15 khách đủ tiêu chuẩn và bên mình cóa đặt vé máy bay cho 15 khách hàng này và đã được cty du lịch xuất Hóa Đơn đỏ cho mình đang băn khoăn không biết hạch toán vào đâu thì hợp lý. Admin và các bạn ai biết giúp mình với

trên hóa đơn của mình có 2 mục 1. dv tham quan du lịch tại thái lan: 82.317000 đ

2. dv trong nước : 5.166.364d thuế 10%= 516.636đ

ai bt giúp mình cách hạch toán với

Trung tâm chào bạn

Cách hạch toán trong trường hợp của bạn nhé

Nợ TK 642: 82.317.000+5.166.364=87.483.364

Nợ TK 133: 516.636

Có TK Thanh toán: 112

Trong trường hợp này, bạn muốn chi phí của bạn là hợp lý, thì phải có: Quyết định đi công tác của Lãnh đạo, Chi phí đó được thanh toán bằng thẻ với trường hợp số tiền đi Thái Lan.

Cảm ơn bạn

cho mình hỏi chút.công ty mình là công ty xây dựng.khi giám đốc và 2 cán bộ đi công tác vào trong công trình để phục vụ cho công việc.có đặt vé máy bay của bên vietjet và bên đó người ta gửi hóa đơn về cho mình.trong đó số tiền chưa thuế là 9.091.000 thuế vat 10% 909.000, thuế phí khác là 650.000, thuế khác là 400.000.tổng thanh toán là 11.050.000.giúp mình hạch toán với ạ?

ad ơi, cho mình hỏi. Giống như trong ảnh Phiếu thu điện tử bên trên thì Giá vé là 999.000đ. thì thuế của vé là 99.900đ hay giá 999.000đ kia đã gồm thuế vậy